CIE AUTOMOTIVE. Año 2024 y previsiones para 2025

- El ejercicio 2024 ha sido similar al 2023 para CIE: ha mantenido los ingresos y mejorado los márgenes. En un entorno en el que la producción mundial de vehículos ha caído -1,1% CIE ha superado al mercado en 2,2 puntos porcentuales, en términos constantes.

- Los ingresos quedan planos y ascienden a 3.960,6M€ (3.959,5M€ en 2023). El EBIT mejora +2,0% hasta alcanzar el 13,6% (13,3% en 2023). El EBITDA mejora +1,6% y alcanza un margen del 18,2% (18,0% en 2023). El resultado neto aumenta 1,7% y consigue un margen sobre ingresos del 8,2% (8,1% en 2023).

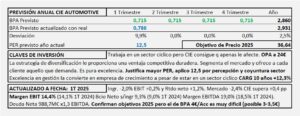

- Para 2025 espero un crecimiento del BPA del 5% que lo llevará a 2,86€/Acc al que aplicando PER12,5 siendo conservador, llegamos a un precio objetivo de 35,75€/Acc. Justifica mayor PER y, además de su capacidad para crecer, el precio calculado por DCF lo demuestra ya que alcanza 48,6€/Acc

CIE Automotive. Año 2023 y previsiones para 2024

- Cie ha presentado unos resultados en línea con lo que es habitual en ella. Los ingresos aumentan +3,1% y en términos comparables los ingresos aumentan +9,1%.

- La reducción de costes, llevan al EBIT a un aumento superior a los ingresos y aumenta +18,1%.

- Los gastos financieros le perjudican claramente y pasan a representar un importe neto de -91,5M€ frente a los -30,4M€ de 2022 y los -28,7M€ de 2021. Podrían suponer un obstaculo para conseguir los objetivos de resultados, aunque no lo sería para conseguir los objetivos de EBIT y EBITDA.

- Con todo, el BAI aumenta +6,7%, de forma idéntica al aumento del resultado con el +6,7%.

- El margen EBIT es del 13,3% (12,6% en 2022) lo que evidencia la ventaja competitiva de CIE, al ser productor de “menor coste” que le sitúa con la mejor ventaja competitiva para una empresa de fabricación. El nombre que se le da a este tipo de ventaja es esa, pero la realidad, no es que produzca a menor coste (que también) sino que puede vender a mejor precio.

- Para el año 2024 espero un crecimiento en resultados del +8,5% que llevarán el BPA a los 2,9€/Acc al que aplicando PER 12,5 llegamos a un precio objetivo de 36,24€/Acc. No obstante, estoy forzando todas las cifras, por DCF obtengo 52,1€/Acc y una empresa con el crecimiento de CIE justifica holgadamente PER 15 considerando condiciones poco favorables y justifica PER 20 en condiciones normales que supone un precio de 55-60€/Acc.

CIE Automotive. Año 2022 y previsiones para 2023

- CIE sigue mantenido la excelencia en gestión con una estrategia impecable. Los Ingresos aumentan +17,4% y el margen EBIT, a pesar de ser una empresa de fabricación en un entorno de inflación de costes, aumenta +10,7% hasta situarse en el 11,6% s/ Ingresos. El beneficio Neto aumenta +12,2% y obtiene un margen neto s/ ingresos del 7,8%.

- La producción mundial de vehículos aumentó en 2022 un +6,7% S/2021. CIE la supero, como siempre, en 10 puntos porcentuales.

- Para 2023 espero que CIE obtenga un crecimiento del 10% que llevará el BPA a 2,76€/Acc que, aplicando PER 15 nos lleva a un precio objetivo de 41,4€/Acc. Por flujos siendo conservador en el crecimiento obtengo 45,6€/Acc. En realidad, conforme trascurra 2023 veremos que CIE crecerá más y como el PER a aplicar al crecimiento que obtiene todos los años y el previsto que conseguirá debería ser 20. CIE puede justificar precios de 50-55€/Acc perfectamente

CIE Automotive. Año 2021 y previsiones para 2022

- Los ingresos mejoran +13,4% s/ 2020 aunque quedan -5,5% s/ los de 2019. Es un aumento muy relevante si tenemos en cuenta que el mercado creció solamente un +3,4% s/ 2020 y el número de vehículos fabricados fueron 11,8 millones menos que en 2019.

- Los resultados aumentan +44,4% s/ 2020 y bajan -6,9% s/ 2019 aunque el BPA baja solo un -2% s/ 2019 a consecuencia de la reducción de capital.

- Mi previsión para 2022 parte de un BPA en 2021 de 2,2€/Acc que aplicando un crecimiento del 12% obtendríamos un BPA de 2,4€/Acc que a PER 15, supone un precio objetivo de 36,0€/Acc. Por DCF obtengo 38,6€/Acc. No obstante, CIE justifica PER 20 y su cotización debería alcanzar los 48-50€/Acc si la bolsa se comportara con alguna lógica.

CIE Automotive. Año 2020 y previsiones para 2021

- CIE reduce ingresos en -16,7% y resultados -35,6%. El BPA se reduce -32,2% a consecuencia de la recompra de acciones habida en el año. No obstante las métricas siguen siendo excelentes en comparación con el sector.

- La previsión de crecimiento en el sector es de recuperación de los niveles pre-Covid en 2022 por lo que en 2021 podemos hacer una previsión de crecimiento intermedia o algo mejor por la calidad de CIE con un BPA de 2€/Acc (1,51€/Acc en 2020 y 2,23€/Acc en 2019) que a PER 15 por el sector nos llevaría a un precio objetivo de 30€/Acc.

- Si aplico PER 20 que es el que le corresponde por su crecimiento, el precio quedaría en 40€/Acc. Este es mi precio y el que creo que vale CIE. Además es el que más se aproxima al que obtengo por DCF de 38,3€/Acc.

CIE Automotive. Resultados 2019 y previsión 2020

- CIE ha presentado los resultados de 2019, las cifras son alucinantes, aunque tratándose de CIE son cifras habituales a las que ya nos tiene mal acostumbrados.

- El precio objetivo que doy para 2020 es de 32,50€/Acc, pero esa no es mi valoración de la empresa. Cie Automotive vale 40-50€/Acc o más y eso es lo que voy a justificar en este informe.

- El PER 12,5 que he aplicado para obtener el precio de 32,5€/Acc, está condicionado totalmente por la percepción que tienen los inversores del sector automoción en su conjunto.

CIE 3T 2019. ¿Por qué mientras el sector tiene problemas, CIE sigue creciendo?

- CIE en los 9 meses de 2019 crece en ingresos un 13,8% y en beneficios un 18,2%. El BPA aumenta un 18,2%.

- Margen de explotación del 12,7%, Beneficio neto sobre ingresos del 8,6% y ROE del 23,5%.

- Supera las previsiones del Plan de crecimiento y consigue los objetivos que tenía previsto alcanzar a final de 2020.

- Su ventaja competitiva le permite crecer aunque el sector esté en crisis.

- Cuanto más dure la crisis, mayor será su ventaja y mayores serán sus resultados. CIE puede seguir creciendo y aumentando beneficios para el accionista, con crisis y sin ella, aunque la bolsa no lo reconozca.

Cie Automotive. Resultados 1S 2019

- CIE es una empresa adaptada al ciclo y la crisis que está viviendo el sector de automoción, especialmente en los OEM, apenas le va a afectar y en cualquier caso, le afectará mucho menos que al resto del sector.

- No obstante lo anterior, como la bolsa juzga a todas las empresas de cada sector de forma similar, bajo el PER hasta 15, desde 20 que tenía.

Cie Automotive. Resultados 2018

- Sigue en línea para conseguir los objetivos fijados para 2020: un beneficio neto de 2,5 veces el de 2015 (año en que ya triplicó el de 2010). Aunque el objetivo inicial era doblarlo (crecimiento del 24% anual durante los 5 años), se revisó para aumentarlo. Una vez revisado, supone un objetivo de 322 M€ en Beneficio Neto para 2020 (BPA 2,5€/Acc) que significa obtener un crecimiento anualizado en los cinco años del 28,5%. No solo lo va a conseguir, lleva camino de mejorarlo y en los tres años transcurridos del Plan, está creciendo por ordinarios el 23,4% anual (88% en el periodo) y nada menos que un 45% anual si incluimos los beneficios extraordinarios (207% en tres años).

- En el año 2018 ha conseguido 243M€ por ordinarios (casi dobla los 129M€ de 2015 en solo tres años) y si incluimos los extraordinarios obtiene 397M€.

- BPA ordinario 1,8€/Acc (en 2015 1,0€/Acc) y el BPA total obtenido 3,08€/Acc.

- La salida de Dominion (con bajos márgenes) y las mejoras de gestión, provocan la mejora en todos los márgenes: Resultado de explotación sobre ventas del 12,1% (10,1% en 2017). ROE ordinario 35,7% (26,5% en 2017). Beneficio ordinario sobre ventas 8% (5,8% en 2017).

- Su estrategia le permite crecer por orgánico un 10,1% en 2018, mientras el mercado global decrece un -1% y esto sucede todos los años.

- Incomprensiblemente la bolsa paga PER 15 por CIE. CIE crece al 25-40% anual por orgánico e inorgánico y seguirá creciendo a este ritmo de forma aproximada, lo que justifica un PER mínimo de 20.

CIE Automotive, Resultados 2017

- Aumenta el beneficio neto un 33%, con aumento de ventas del 29,4%. Es un crecimiento muy sólido en línea con las previsiones del Plan Estratégico 2016-2020.

- Esperan mantener este crecimiento hasta 2020 y las cifras que está obteniendo, junto a las previsiones del sector, indican que pueden conseguirlo.

- El año 2017 ha sido espectacular, igual que lo fue 2016, 2015 y 2014 y parece que será 2018, 2019, 2020, …

- La bolsa paga por ella un ridículo PER 15. Su precio debería estar alrededor de los 40€/Acc.