CIE Automotive. Resultados 2019 y previsión 2020

- CIE ha presentado los resultados de 2019, las cifras son alucinantes, aunque tratándose de CIE son cifras habituales a las que ya nos tiene mal acostumbrados.

- El precio objetivo que doy para 2020 es de 32,50€/Acc, pero esa no es mi valoración de la empresa. Cie Automotive vale 40-50€/Acc o más y eso es lo que voy a justificar en este informe.

- El PER 12,5 que he aplicado para obtener el precio de 32,5€/Acc, está condicionado totalmente por la percepción que tienen los inversores del sector automoción en su conjunto.

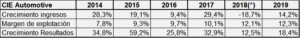

Cie Automotive, ha presentado unos resultados en el año 2019 que aumentan un 18,4% sobre los obtenidos en año anterior. Los ingresos crecen un 14,2% y el Resultado de Explotación crece un 16,9% consiguiendo un margen de explotación del 12,3% y un crecimiento en el BPA del 18,4%.

CIE en 2019 ha obtenido unos ingresos de 3.461M€ y un margen de explotación de 427M€ (12,3%). El resultado neto sobre ingresos es del 8,3% y en términos absolutos asciende a 287,5M€ que representa un BPA de 2,23€/Acc. El ROE es del 34,2% y el ROIC del 9,7%. La rentabilidad sobre el volumen de activos es del 5,7%.

Estas cifras y las del cuadro que cuelgo más abajo, no las encontraremos en ninguna empresa del sector (ni en otros muchos sectores), de la misma forma que tampoco encontraremos alguna empresa en su sector que pase de puntillas por los ciclos continuando con su crecimiento prácticamente intacto. No es casualidad, lo explique en el informe del 3T 2019.

El precio objetivo que doy para 2020 es de 32,50€/Acc y es este y no otro, por la percepción que hay en la bolsa sobre el sector, aunque CIE es otra historia, conforme expliqué en el mencionado informe del 3T 2019. La valoración que obtengo por DCF es de 40,67€/Acc que se corresponde con una valoración por múltiplos soportada por un BPA de 2,6€/Acc previsto para 2020 a PER 15 (39,02€/Acc).

La realidad es que su crecimiento histórico y la previsión para el futuro puede justificar perfectamente un PER 20-25 que llevaría la cotización a los 52-65€/Acc.

El resultado está calculado teniendo en cuenta que en el año 2019 ha obtenido un BPA de 2,23€/Acc y espero un crecimiento en resultados del 16,7% para 2020.

¿Por qué espero ese crecimiento?

Los motivos están expuestos en el mencionado de nuevo, informe del 3T 2019, pero además, en 2020 consolidarán todo el año las empresas compradas en 2019 y en Enero de 2020: Cie Golde (Inteva: tercer fabricante mundial de techos solares), Aurangabad Electricals Limited (inyección de aluminio), Maquinados de Precisión de Mexico, y en Enero 2020 Somaschini que fabrica sistemas de engranajes para automoción, vehículos industriales, tractores, etc… con plantas de producción en Italia y EE.UU.

CIE en 2019 crece en Norteamérica donde tiene un 26% de la producción, un 20% en Ingresos y trabaja con un margen de explotación del 17,2%. En Brasil (9,4 de la producción total de CIE) crece un 0,6% en Ingresos y un 45,6% en resultado de explotación por haber aumentado el margen hasta el 14,1%. En Asia (22% de los ingresos) crece un 40% en ingresos y un 28% en resultado de explotación, con un margen del 11%. Mahindra Europa (15% de los ingresos totales) reduce el crecimiento de los ingresos un -5,4% y un -11,7% el resultado de explotación por el que obtiene un margen del 9,1%. Por último, en la zona Europa y Resto que representa el 27% de los ingresos, estos crecen un 10,4% y el margen del 9,9% ofrece un resultado de explotación que crece un 15,4%.

Este crecimiento de CIE se ha producido en un entorno en que la producción mundial de vehículos se ha reducido en 2019 un -5,8%. Los mercados más afectados fueron China (-8,4%) e India (-11%), la caída en EE.UU. fue del -4% y el mercado Europeo cayó un -4,6%. El único mercado de los que opera CIE que subió fue Brasil y lo hizo un +0,9%.

CIE tiene ventaja competitiva que provoca un comportamiento diferente y superior al del resto de las empresas del sector.

La reducción de la producción de vehículos ya lleva más de dos años, pero CIE no se entera y este es el crecimiento que mantiene desde hace muchos años:

(*) En 2018 desconsolidó medio año de Dominion que lo regaló a los accionistas, esto provocó un descenso en los ingresos y resultados del año 2018. Hay que tener en cuenta que Dominión obtiene unos ingresos por encima de los 1.000M€ y unos resultados por encima de los 30M€.

Ese crecimiento no lo obtiene ni Alphabet y cotiza a PER 25-30 habitualmente. Si valoráramos a CIE en función de su capacidad para crecer en cualquier circunstancia de mercado, su PER debería ser por lo menos 25 y la cotización, en consecuencia debería estar por encima de los 60€/Acc.

A un precio de 20 euros/título lo que está descontando el mercado es una caída del beneficio del 25% en 2020. Teniendo en cuenta lo del coronavirus ¿crees que cie se va a ver tan afectada como para que su beneficio caiga tanto?.

Cie no va a reducir su beneficio, si dura mucho lo del virus y se ve muy afectada la producción durante mucho tiempo ya veremos, pero Cie en los últimos 15 años solo redujo el beneficio (sin dar pérdidas) en 2009 que fue la última vez que se terminó el mundo.

Hola jose manuel, una pregunta, como calculas tú el ROIC? ya que cada uno lo tiene su forma paticular de sacarlo.

No te fíes mucho de mi con los ratios, solo los utilizo para que me den pistas para el análisis y nunca me baso en ellos para tomar decisiones.

El ROIC lo calculo dividiendo el beneficio neto entre el capital propio más la deuda a largo, pero si lo calculas en CIE te dará una cifra parecida que seguramente no será la misma, a veces le añado algo de mi cosecha según las características de cada empresa.