Microsoft. Año 2023 (cerrado el 30 de Junio 2023) y previsiones para 2024.

- Los ingresos aumentan +6,9% hasta 211.915M$ con un impacto negativo de los tipos de cambio de -4%. Las previsiones eran obtener 228.000M$ un 7,55% más de lo que ha obtenido. A tipos constantes queda a un -3,5% por debajo de la previsión.

- El EBIT aumenta +6,2% en términos absolutos, pero el margen es del 41,8% frente a un margen del 42,1% en 2022. No obstante, los costes del período han estado afectados por 1.200M$ por gastos de despidos y relacionados. Excluyendo estos gastos, el EBT crece +7,6% y el margen queda en 42,3%, ligeramente por encima de 2022.

- El resultado neto baja -0,5% afectado por los gastos de despidos y por el tipo de cambio. A nivel comparativo, debemos tener en cuenta que los impuestos aumentan 54% debido al efecto positivo que tuvieron el año 2022 por un beneficio fiscal de 3.300M$ producido por la transferencia de intangibles.

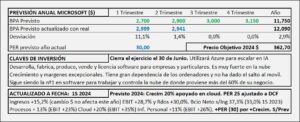

- Como consecuencia de todo lo expuesto en el post y basándome en sus propias previsiones de crecimiento, espero un crecimiento en ingresos del 20% que, manteniendo los márgenes, llevarán a un crecimiento en los resultados del mismo 20%. Los resultados irán de menos a más en el año, con una primera parte de contracción del margen y una segunda parte de expansión para quedar al final igual, en el 42%. Con ello se obtendría un BPA de 11,75$/Acc al que aplicando PER 25 llegamos a un Precio Objetivo de 293€/Acc que coincide con el calculado por DCF aplicando crecimientos similares. No obstante, el PER podría aumentar (posiblemente en el 2S) según se vayan viendo avances en AI.

Microsoft. Año 2022 (terminado el 30 de Junio de 2022) y previsiones para 2023.

- Los ingresos aumentan +18,0%, con margen EBIT del 42,1% (41,6% en 2021) y el resultado aumenta +18,7%. Las recompras de acciones provocan que el BPA aumente +27,2% en el año. El impacto desfavorable de los tipos de cambio le afectó un -2% en 2022.

- El beneficio neto sobre ingresos, como todas las métricas de Microsoft, se corresponde con el de un monopolio y en 2022 es del 36,7% (36,5% en 2021), siendo el ROE del 43,7% (43,2% en 2021).

- Calculando por DCF considerando un crecimiento de ingresos del 15% y márgenes estables llegamos a un precio de 281,1€/Acc por lo que hago el ajuste por múltiplos a PER 25 para equiparar las dos valoraciones y obtengo un precio objetivo de 280,0€/Acc que, durante el año 2023, dependiendo de la evolución de la empresa, se podría bajar a PER 20 y no creo que lo tenga que subir.

Microsoft. Estudio Base

- Microsoft es una empresa que desarrolla, fabrica, produce, vende y licencia software dirigido a empresas y particulares.

- Cierra el ejercicio el 30 de Junio.

- Obtiene ingresos anuales del orden de los 110.000M$ que crecen el 10-15% cada año y consigue márgenes excepcionales.

- Es muy buena empresa, pero a un nivel ligeramente por debajo de los “grandes monstruos”.