Amper situación a fecha 3T 2019

La situación actual de Amper en 2019 es la siguiente:

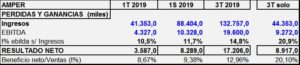

Los ingresos por trimestres, como vemos, han sido relativamente estables de esta forma: 1T 41,4M€ 2T 47,1M€ 3T 44,4M€

Para cumplir las previsiones del Plan debería obtener en los tres meses que conforman el 4T unos ingresos de 155,8M€ (44,4M€ obtenidos en el 3T), un EBITDA de 10,2M€ (9,3M€ obtenidos en el 3T) y un Beneficio neto de 9,7M€ (8,9M€ obtenidos en el 3T).

Los ingresos no los va a obtener porque deberían ser mayores en el 4T (155,8M€) que en los nueve meses transcurridos de 2019 (132,8M€)

Sin embargo vemos que mientras los ingresos apenas han aumentado trimestre tras trimestre, el EBITDA y el beneficio neto han aumentado significativamente, de forma que mientras los ingresos se van a quedar muy lejos de las previsiones del Plan, los resultados es posible que se consigan.

¿Cómo es posible conseguir ese aumento en resultados, sin aumentar ingresos? Lo vemos claramente en primer cuadro. Los márgenes han aumentado y en los nueve meses de 2019 Amper ha obtenido un margen de EBITDA del 14,8% y un Beneficio neto sobre ventas del 13%. Para ello, en los 3 meses de Julio-Septiembre ha obtenido un EBITDA del 20,9% y un beneficio neto sobre ventas del 20,1% doblando los márgenes que obtenía anteriormente.

De seguir en la misma línea de ingresos que en los trimestres anteriores, estos márgenes increíbles deberán ser superados en el cuarto trimestre para cumplir el objetivo de resultados del Plan (el de ingresos ya queda muy lejos y no lo van a cumplir).

Cabe preguntarse: ¿Cómo es posible que Amper haya obtenido estos márgenes? Márgenes del 20% de beneficio neto sobre ingresos solo lo obtienen las empresas con una ventaja competitiva clara, son márgenes en línea con los de Apple, Alphabet o Amadeus y doblan los de Inditex, Grifols, etc…

Si nos los creemos, también debemos preguntarnos, ¿Cómo es posible que en un solo trimestre hayan doblado los márgenes que venía obteniendo?

Veamos los resultados presentados de los nueve meses de 2019 por si ha habido resultados extraordinarios:

Las nuevas incorporaciones de empresas en el tercer trimestre no han dado mayores ingresos (44,4M€), pues vemos que incluso han sido ligeramente menores que los del 2T (47,1M€) y como en el 1T fueron (41,4M€) están en la media de los tres trimestres, luego no ha habido factor de estacionalidad en los ingresos en este período de nueve meses y la incorporación de empresas durante el año no ha aportado mayores ingresos comparando trimestre a trimestre.

Por otra parte, vemos que con un margen de explotación de 16,4M€ llega a un beneficio neto de 17,2M€, entre ambos habría que considerar los gastos financieros y los impuestos.

Los financieros del 3T 2019 son positivos en 2,4M€ (en el 1S 2019 eran -0,6M€ negativos) y ello es consecuencia de la amortización del crédito sindicado. Esto es algo circunstancial que solo se produce una vez y no es sostenible en el tiempo (no se va a producir todos los años).

Los impuestos que ha pagado Amper suponen un 3,6% del BAI, cuando lo normal es que estén en el 25-30%. Esto hubiera supuesto un pago de impuestos de 5,6M€, superior en 5M€ a los imputados en el 3T 2019 (0,6M€). Es cierto que Amper tiene bases imponibles negativas que vienen de sus pérdidas anteriores y de las empresas que compra con pérdidas acumuladas pendientes de compensar, pero también es cierto que en sus previsiones no contemplaban la aplicación de estas bases imponibles negativas, como así lo indican expresamente en el plan cuando dicen refiriéndose al resultado neto previsto que las previsiones son “previo a la aplicación de bases imponibles negativas”, es decir que la previsión del plan para 2019 de obtener un Beneficio de 26,9M€ es con un 25-30% de impuestos y, si se aplica un 3,6% como el aplicado en el 3T, significa que hay un extraordinario por impuestos respecto a las previsiones del Plan de 5M€.

De haber tenido financieros cero y los impuestos normales contemplados en el Plan, el resultado del 3T 2019 hubiera sido de 11.300M€ (16,4M€ de EBIT menos cero financieros, menos 5,1M€ de impuestos) que, al comparar con la previsión de 26,9M€ anuales, quedaría para el 4T un beneficio neto ordinario a obtener de 15,6M€ en solo tres meses (un 38% superior al obtenido en los primeros nueve meses).

Independientemente de lo anterior, en Amper, la cuestión se centra en dos temas:

- Cómo ha obtenido unos márgenes del 20% sobre ingresos en el 3T 2019 y del 18,6% de EBITDA sobre ingresos, doblando los que venía obteniendo hasta ese trimestre.

- ¿Es capaz de mantener en el futuro los márgenes obtenidos en estos tres meses?

La información proporcionada se puede interpretar de forma distinta a la que ofrece Amper en su informe del 3T, sin embargo he eliminado de este informe los comentarios que tenía y no voy a entrar en ello. Sin tener información más detallada que la ofrecida por Amper en la presentación de resultados del 3T, es aventurado anticipar interpretaciones que pueden ser conflictivas, pero debemos tener en cuenta como línea de trabajo para profundizar que los ingresos de Amper se reconocen por grado de avance y que el pendiente de cobro en el tercer trimestre ha pasado de 61,8M€ a final del 1S2019 a 89,9M€ en el 3T 2019, es decir que, en un solo trimestre (el 3º) ha aumentado en 28,1M€ el pendiente de cobro (o de facturar, no se sabe con la información facilitada) pasando de 4,2 meses de facturación pendiente de cobro (y/o de facturar) a 6,1meses y habiendo obtenido Amper unas ventas en los tres meses de 44,4M€, similar a la del trimestre anterior. Según la empresa, aumenta por el pendiente de cobro de las empresas incorporadas, pero la facturación de las empresas que consolidan como nuevas incorporaciones en este tercer trimestre ( Núcleo y Formecal) facturan entre las dos unos 40M€ al año y supondría que aportan en la consolidación un pendiente de cobro de 8-9 meses de ventas, cosa difícil de creer. El resto de empresas compradas, ya incorporaron el pendiente de cobro en trimestres anteriores y no produjeron aumentos significativos en el pendiente de cobro. Por otra parte si Amper ha facturado 44,4M€ generar un pendiente de cobro de 28,1M€ más de lo normal en un solo trimestre, no parece muy lógico que se haya producido.

En cualquier caso, hay que considerar lo siguiente:

El crecimiento, para ser sostenible, debe basarse en el aumento de ingresos y estos no evolucionan como debían evolucionar para cumplir las previsiones. No ha sido la evolución de los ingresos lo que puede llevar a Amper a cumplir los objetivos de resultados del Plan en 2019, sino los extraordinarios y/o coyunturales (financieros e impuestos) y un aumento enorme de márgenes no procedente de los ingresos, dado que se disparan en el 3T respecto a los anteriores sin variar la cifra de ingresos.

Un crecimiento que se apoya en el coste, bien porque se reducen costes o bien porque con menor carga de trabajo se cobra más, no tiene continuidad en el tiempo. Se puede crecer indefinidamente aumentando los ingresos, pero no se puede crecer de forma sostenida reduciendo costes, ni (como parece ser la interpretación de Amper) cobrando cada vez más a base de posicionarse en nichos determinados. Las limitaciones evidentes de la reducción de costes y la competencia hacen inviable estas vías de crecimiento a medio-largo plazo.

Por otra parte, un crecimiento en ingresos, en un sector competitivo y generado por una empresa que no tiene una ventaja competitiva clara, no puede producirse sin adaptar los precios al mercado, ajustando márgenes, especialmente si están muy por encima de la competencia como es el caso de Amper en los tres meses del 3T de 2019.

Sigo pensando lo mismo, Amper es buena empresa y lleva el camino adecuado, pero ni cumple ni puede cumplir su Plan, ni en 2019 ni en el futuro, su desempeño dará buenos rendimientos al inversor, pero no serán tan enormes como quiere hacer creer la dirección de Amper.

P.D.

Como estoy comprobando que hay cierta confusión con el contenido del informe y admitiendo que podría no haberme expresado bien, voy a hacer una aclaración.

Amper planifico tres objetivos y los tres están relacionados, pero los ingresos son determinantes. Se pueden producir desviaciones en cualquiera de los tres, pero cuando la desviación se produce en ingresos y se consiguen el resto de objetivos de resultados, puede ser por motivos relacionados con cambios imprevistos en el mercado (especialmente si se producen el primer año es grave porque significa que la empresa no conocía bien su mercado cuando planificó), también puede ser por motivos internos en la empresa (también es grave porque la dirección no tuvo en cuenta circunstancias que debía controlar cuando planificó), otro motivo puede ser la suerte (extraordinarios positivos o negativos) y por último puede ser por la manipulación de la información.

Esto es lo que analicé y eso es lo que intento transmitir en el informe. Por si sigue habiendo dudas lo explicaré con un ejemplo:

Amper planifico la construcción de un edificio de tres plantas y ahora hay una que no puede construir y dice que no pasa nada porque la visibilidad del edificio será la misma ya que las plantas que va a construir son la segunda y la tercera.

Sobre este tema de los margenes del tercer trimestre he escrito un post en rankia.

Lo tenía que haber dejado en tu web, pero creo que en los comentarios insertados en ella no se admiten «imagenes». Y tenía que incluir una en el comentario mío para que se entendiera la explicación. Por eso lo puse en rankia.

El articulo tuyo sobre los margenes del tercer trimestre está muy bien y es un serio aviso sobre el hecho de que en 2020 no cumplirá objetivos ni a nivel de EBITDA ni a nivel de Beneficio, como no espabilen facturando más.

Mi opinión es que en 2019 sí se ha alcanzado el objetivo a nivel de EBITDA y Beneficio, siempre que con porcentajes del 87% pueda decirse que se han alcanzado los objetivos.

Enhorabuena por tus comentarios porque son motivo de reflexión al menos para mí. Lo que he escrito sobre Amper, no se me hubiera ocurrido de no haber leído tus comentarios al respecto. Gracias y saludos.

No es cuestión de opiniones y los datos de 2019 no se saben, pero no son los porcentajes los que se deben cumplir, sino la cifra que debe llegar al accionista.

Si tienen la mitad de los ingresos, aunque consigan el porcentaje previsto de EBITDA o un porcentaje mayor, si no lo doblan, no llegan a la cantidad que interesa al accionista.

Con unos ingresos de 100, si consigues margen del 10%, el accionista gana 10.

Si ingresas 50 y consigues un 10% cumples margen, pero ganas solo 5 que es justo la mitad.

Con 50 de ingresos, aunque consigas un margen del 15%, el accionista gana 7,5.

Para cumplir debes ganar 10 y eso, con la mitad de ingresos significa doblar el margen por lo cual, sin extraordinarios o sin hacer trampas, es prácticamente imposible en un sector como este.

Los ingresos son muy importantes, por eso doy el ejemplo del edificio de tres plantas. Si fallas en la primera y no la construyes, difícilmente puedes construir la segunda y tercera porque no tienes la base necesaria para continuar la edificación.