ACS. Año 2023 y previsiones para 2024

- Los ingresos aumentan +6,3% (+10,3% a tipo de cambio constante) el EBIT +5,8% y el resultado neto +16,8%. Los ingresos proceden 62% de Norteamérica, 15% de Europa y 22% de Ásia-Pacífico.

- La aportación de Abertis al resultado de explotación fue de 179M€ (167M€ en 2022) y el de Iridium 26M€ (42M€ en 2022). El dividendo aportado por Abertis ha sido de 296,8M€.

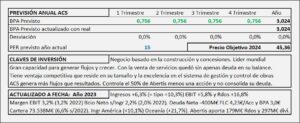

- Espero un crecimiento bajo del 1% que llevaría en BPA a 3,024€/Acc al que aplicando PER 15 llegamos a un precio objetivo de 45,4€/Acc.

ACS. Año 2022 y previsiones para 2023

- ACS cierra un año 2022 con muy buenos resultados, pero de difícil comparación con el año anterior por la desconsolidación de la división “Servicios” que vendió a VINCI.

- Los ingresos comparables aumentan +20,8%. El EBITDA aumenta +9,4% y el EBIT +2%.

- El resultado neto, en términos comparables, aumenta +66%.

- Espero para 2023 un crecimiento en resultados del 3-5% que llevarán el BPA a los 2,57€/Acc al que, aplicando PER 15 que se corresponde con el crecimiento esperado, nos llevan a un Precio Objetivo de 38,55€/Acc.

ACS. Año 2021 y previsiones para 2022

- Los ingresos se mantienen estables a efectos comprables. El último día de 2021 se ha materializado la venta de la división “Servicios” que a efectos de ingresos se contabiliza el 100% como disponible para la venta durante el año 2021.

- Los resultados ordinarios (incluyen «Servicios») aumentan 13,2% s/ 2020. Si incluimos los beneficios extaordinarios netos que ha habido en 2021 (2.325M€) el aumento del beneficio neto real es del +378,5%.

- Por todos los motivos expuestos en el informe, creo que la bolsa se equivoca y no tiene en cuenta en su valoración los 5.000M€ obtenidos por la venta de “servicios” en los que se incluyen los beneficios de “Servicios” de los próximos 9 años, o en su caso, no tiene en cuenta ni el importe, ni el rendimiento de una posible inversión del mismo. Tampoco valora la capacidad de ACS para crecer con una cartera de 67.262M€ que le garantiza 2,5 años de ingresos, ni la capacidad de sus concesionarias para crecer y aumentar el dividendo desde las actuales circunstancias que han afectado la movilidad de forma excepcional. Tampoco tiene en cuenta que, en el acuerdo de venta de “Servicios” hay incluidos negocios que le darán rentabilidad y se sumarán al crecimiento durante los próximos 7-8 años.

- Para 2022 espero un BPA de 1,65€/Acc (2,61€/Acc en 2021) a PER 20 que se justifica por un crecimiento del 15% apoyado por todos los motivos expuestos en el informe y que nos llevaría a un precio objetivo de 33,0€/Acc coincidiendo sensiblemente con la valoración por DCF (33,5€/Acc).

ACS. Año 2020 y previsiones para 2021

- Los ingresos se reducen un -10,5%. Sin el impacto de las divisas la caída hubiera sido del -5,6%. Le ha afectado el arbitraje de Gorgon en Australia que provoca una reducción de ingresos de -725M€ y la ralentización provocada por el Covid en todas las zonas y segmentos.

- El beneficio neto se reduce un -37,4% hasta los 602M€ desde los 962M€ del año 2019 muy afectado por la menor aportación de Abertis que en 2020 ha sido 280M€ menos que en 2019.

- Partiendo de un BPA de 2,51€/Acc (según el razonamiento descrito al final de este informe) y con un crecimiento del 6% llegamos a un BPA para 2021 de 2,66€/Acc que a PER 15 obtenemos un precio objetivo de 39,9€/Acc. Calculando por flujos el precio obtenido es de 40,1€/Acc por lo que este precio puede considerarse correcto para 2021 salvo cambios relevantes en la evolución del Covid.

ACS: Estudio base

- ACS basa su negocio en la construcción. El sector es muy competitivo, con márgenes muy estrechos que obligan a las empresas a utilizar distintas estrategias para optimizar sus resultados.

- La estrategia de ACS se basa en el crecimiento y la gestión de los flujos.

- Durante la crisis ha estado reduciendo deuda.

- Las circunstancias han cambiado y la salida de la crisis provoca un cambio en la estrategia para pasar a posiciones más agresivas. OPA sobre Abertis.