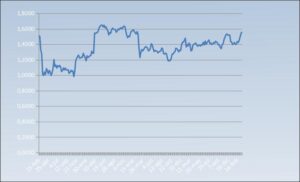

ABRIL-2024. SUELO DE MERCADO. ESTUDIO ACTUALIZADO (Desde el 15/2/2020 hasta la actualidad 1/4/2024)

El día 1/4/2024 los precios están un 56,4% por encima del valor contable (1,56 veces). En situación «normal», el mercado suele cotizar a algo más de 2 veces valor contable.

La relación precio/valor se viene manteniendo en el entorno de 1,4 veces durante todo el año 2023, con un repunte hasta 1,5 a final del año. En el mes de marzo de 2024, ha aumentado la relación hasta casi 1,6 veces.

El aumento del valor provoca que se acerquen más las líneas y, aunque suba la bolsa, si el valor sube más, la línea baja.

En 2023 las empresas aumentaron el valor retenido un 5,5% y en el año 2022 lo hicieron 4,1%. Teniendo en cuenta que a estos porcentajes habría que sumarles los dividendos pagados para calcular el valor creado. Los aumentos y reducciones de capital están incluidos.

El valor contable del conjunto de las empresas cotizadas, delimita históricamente el suelo de mercado en España y se corresponde con la línea 1.

El suelo lo marca la línea 1 en la que el valor contable y los precios del conjunto de las empresas españolas cotizadas se igualan. Si está por debajo significa que la bolsa está pagando menos que el valor que ya tienen acumulado las empresas, es decir que la bolsa considera que el conjunto de las empresas no van a ser capaces de crear valor nunca más.

La metodología del cálculo del suelo del mercado utilizando criterios de análisis fundamental, está indicada en este artículo enlazado que fue el primero que publiqué sobre el tema de referencia.

En aquella publicación del 15/3/2020, concluía que los precios del conjunto del Mercado Continuo estaban en el suelo del mercado o muy cerca del mismo. El día 16/3/2020 el Ibex hizo mínimos, respetando el suelo calculado por los fundamentales de las empresas que componen el Mercado Continuo.

El estudio dió comienzo a principios de 2020 y lo sigo actualizando semanalmente.

Lo publiqué en tiempo real desde el 15/2/2020 hasta el 27/3/2021 y el suelo, definido por la línea 1, se ha tocado tres veces. Las tres veces ha rebotado con más o menos fuerza:

Semana del 21/3/2020

Semana del 16/5/2020

Semana del 31/10/2020

No se si tienes información sobre la rentabilidad de los Recursos Propios de todas las empresas del mercado

continuo. El precio/ valor contable debe tener relación con la rentab. F.Propios. A 1,4 veces da unas expectativas

de una rentab. F.Propios entorno al 16%. que puede ser alta.

Saludos.

La rentabilidad sobre recursos propios es el ROE y sí, lo tengo de todas las empresas que sigo, algunas desde hace 10-15 años o más, pero el ROE relaciona el valor contable con el BPA y no con el precio. Indirectamente se puede saber esa relación entre la rentabilidad y el precio incluyendo el nº de veces que el precio contiene el valor contable por acción. Por mi parte, solo lo utilizo por curiosidad y no lo utilizo para estimar la rentabilidad futura de las empresas.

El valor contable está formado por el capital aportado por los accionistas, más los resultados retenidos hasta la fecha, por eso es lógico que, para el conjunto de la bolsa, sea el suelo de mercado pues, es el valor que ya está creado, sin contar para nada el valor que las empresas pueden crear.

Ten en cuenta que si la bolsa paga el 40% por ecima del valor contable del conjunto, significa que descuenta que las empresas puedern crear un valor contable del 40% por encima del actual. Es decir que los resultados que son capaces de obtener a lo largo de su vida capitalizados al día de hoy, durante toda su vida serán ese 40% que supera el valor contable actual, lo cual no es ser muy optimistas. No es una alta rentabilidad el 16% que dices (no sé de donde sale, pero no importa) porque no estamos hablando de un año, sino de una vida.

De todas formas quiero dejar claro que esta relación solo la utilizo para saber la distancia que estamos del suelo y también como una estimación para saber si la bolsa está cara o barata pues, normalmente capitaliza a 2-2,5 veces valor contable y en euforía 3 veces.

La rerntabilidad hay que verla empresa por empresa porque invertimos en empresas y no en el conjunto de la bolsa. Cada empresa tiene un potencial diferente y las diferencias entre potenciales de cada empresa pueden ser enormes.

Saludos

Mi comentario lo hacia por si tenias el ROE total global de todas las empresas, a parte del ROE individual de las empresas que analizas. La valoración de las empresas vienen condicionadas por el ROE, crecimiento de los beneficios, rentabilidad del accionista y expectativas. Una aproximación mínima podría ser un k accionista del11,5 por 1,4 v P/VC = 16,1 para crecimiento beneficio 0%. Es otra manera de ver si esta cara o barata la bolsa a nivel global en estos momentos y con los actuales tipos de interés y prima de riesgo.

Saludos.

No, datos globales de ROEs no tengo. A nivel de conjunto, únicamente utilizo la compración entre valor contable y capitalización para tener ciertas referencias aproximadas.

Normalmente me baso en los datos de la empresa y a nivel macro, en datos generales del tipo geopolítica y similares, sobre todo utilizo información relacionada con los mercados reales de las empresas para conocer temas relacionados con las expectativas sectoriales y de forma especial, conocer la competencia y ver las posibles ventajas.

Saludos