Rentabilidad de la cartera a fecha 3T 2024 (9 meses)

- La rentabilidad de la cartera durante los 9 meses transcurridos de 2024 ha sido del 17,28% sin llevar ningún banco ni Inditex.

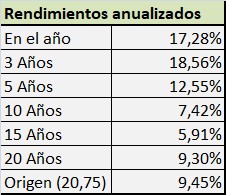

- La rentabilidad anualizada en distintos plazos ha sido esta:

- La rentabilidad a origen (21,75 años) es del +551% (x6,6) y anualizada +9,45%.

- El Ibex en el mismo período obtiene total +50,63% (x1,6) y anualizado +1,99% y el Ibex TR total +274,83% (x3,7) y anualizado +6,57%.

LA CARTERA:

- La cartera está concentrada en 7-8 empresas que cotizan en el mercado continuo. La mayor parte tiene alguna ventaja competitiva, un negocio global y algunas son líderes mundiales.

- La tónica en los 9 meses ha sido la habitual, sin apenas movimientos, reinvirtiendo dividendos y haciendo seguimiento de la información económica que publican cada trimestre para controlar su riesgo y posibilidades.

- La cartera es única e incluye el total de las inversiones en bolsa. La caja es una posición más para el cálculo de la rentabilidad, aunque suele tener saldos irrelevantes porque siempre estoy invertido al máximo.

LA BOLSA ESPAÑOLA:

¿Qué ha ocurrido en el año 2024?

- El Ibex en el 1T alcanzó una rentabilidad en el año del +9,63% mientras en el 1S completo estaba ganando un +8,33%. El 3T empezó lateral y a principios de Agosto, después de una bajada importante, inicio un camino de subida ininterrumpido que le ha llevado desde los 10.400 puntos del 6/8 hasta el 11.877 con el que ha cerrado Septiembre.

- Los índices sectoriales:

El IBEX 35 Bancos aumentó un +25,5% en el 1T, quedó en +20,14% en el semestre y finaliza el 3T en +26,72%. Indica que los bancos tuvieron muy buen inicio de año y desde entonces se han mantenido estables en su cotización.

Energía obtuvo -2,2% en 1T, cerrando el semestre en -0,5% y en el 3T ha repuntado levemente hasta conseguir +3,8% en los 9 meses.

Construcción ha sido similar a energía, con un aumento del +1,0% en el 1T, +1,2% en el semestre completo y en los 9 meses que llevamos del 2024 ha subido +7,2%.

Los índices nos muestran que la bolsa tuvo un 1T con los bancos muy fuertes y luego se estabilizaron. La energía y construcción han ido de menos a más, pero sin alcanzar cifras extraordinarias de aumento.

- Los índices por tamaño nos completan la visión de lo que ha ocurrido en 2024:

IBEX MEDIUM CAP aumenta un +8,8% en los 9 meses, en el primer semestre alcanzó +7,4% y el 1T hizo un -0,7%

IBEX SMALL CAP aumenta +5,2% en los 9 meses mientras en semestre alcanzó un +6,8% y en el 1T +0,8% en el 1T 2024.

Vemos que la bolsa española tuvo un 1T 2024 en el que el índice subió un 9,6% apoyada fundamentalmente en los bancos e Inditex, luego ha tenido un año lateral y en los meses de Agosto y Septiembre ha subido otro 9,4%, esta vez sin el apoyo de los bancos, pero sí de Inditex y otras empresas de menor ponderación, pero en gran número y algunas con fuertes alzas por encima del 10% en el mes de Septiembre (IAG, Acerinox, ArcelorMittal, Aena, etc…). Por la parte mala Puig Brands bajó -19,3% en el mes de septiembre.

Con los altibajos intermedios, los 9 meses quedan con un Ibex en el 17,6% y ahora lo importante es ver que puede pasar en la bolsa.

¿Qué puede hacer la bolsa el resto del año?

- Como siempre, hay argumentos para todos los gustos que no voy a enumerar ahora. Es posible que se imponga alguno de los que no comento y sea el determinante de futuro próximo, pero ahora creo que este es el importante.

- Lo considero más importante porque es más objetivo pues, si consideramos al Ibex como el termómetro de la bolsa española, tenemos que, solo 5 empresas ponderan un 56% del total y si consideramos las 10 que más ponderan, alcanzan el 78%.

- Lo que hagan estas empresas condicionará el desempeño del índice y eso es lo que vamos a ver en este cuadro:

- Vemos que entre las 5 que más ponderan, Inditex pondera el 15,5% y cotiza a PER 30 sin embargo justifica PER 20, lo que indica que está cara. Iberdrola está en precio (ni cara ni barata). Los bancos tienen recorrido al alza, pero si nos fijamos en su historial durante los últimos 10 años, y su comportamiento en 2024 (salvo en el 1T) es posible que no se muevan mucho.

- Por otra parte, si nos concentramos en las 5 segundas, vemos a Ferrovial muy cara, cotizando a PER 36 y al resto en precio, salvo Cellnex que no aplica PER porque siempre va con pérdidas, pero está un poco cara.

- Podemos concluir que, si solo consideramos estos datos, difícilmente puede subir más el Ibex en estos momentos. No obstante, tampoco están los potenciales como para bajar, especialmente si los bancos sacan su potencial o si, sobre todo Inditex, aguanta la cotización.

- Si comparamos el PER al que cotiza el resto de componentes con el PER que justifican, vemos que, la mayoría de las componentes del Ibex está en precio, con margen de subida o bajada de 1-2 puntos del PER.

- No obstante hay algunas pocas que van caras: Las dos Acciona cotizan a PER 36 y justifican 15. Endesa y Grifols van 15 puntos de PER por encima del que justifican y Fluidra cotiza a PER 40 cuando no justifica más de 15.

- Con PER muy bajo también las hay, pero la bolsa está pagando por estas empresas PER bajo desde hace años y no es fácil que la bolsa cambie el PER sin más. En esta situación tenemos a los bancos con PER muy bajos y hay otras empresas como IAG o Repsol con PER muy bajos y podrían repuntar fuerte.

- La bolsa, viendo la situación de las empresas que componen el índice y su peso, debería tener un comportamiento lateral, aunque, como siempre, hará lo que tenga que hacer, con motivo racional o sin él.

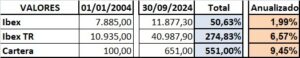

RENTABILIDAD DE LA CARTERA A ORIGEN (20,75 años)

Aunque el inicio de la cartera viene desde antes del año 1.990, mantengo información de la gestión y rendimientos desde el 1/1/2004. La rentabilidad total y anualizada desde entonces hasta el 30/9/2024 comparada con el Ibex35 y el IbexTR ha sido la siguiente:

El detalle por año durante el mismo período de 20,75 años es este:

Durante los casi 21 años transcurridos desde que mantengo información sobre la cartera, la rentabilidad anualizada ha sido del 9,45% superando al Ibex35 en 7,5 puntos y al IbexTR en 2,9 puntos.

La cartera siempre ha estado invertida en renta variable española.

Únicamente para utilizarlo como referencia, ésta ha sido la rentabilidad de algunos índices durante el mismo período de 20,5 años:

Unos incluyen dividendos y otros no los incluyen. El único motivo de compararla es tener una referencia y poder situar la rentabilidad de la cartera en el entorno. No tiene mayor importancia desde el punto de vista de un inversor particular. La comparación no proporciona mayor o menor rentabilidad.

Los inversores particulares que invertimos directamente en empresas utilizando la bolsa, no tenemos que demostrar nada a nadie, no obstante, es conveniente tener algunas referencias, sin perder de vista que lo importante es conseguir nuestros objetivos de inversión y visto el comportamiento de los índices y el de la cartera, creo que se puede afirmar que el rendimiento de la cartera está siendo muy bueno.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir