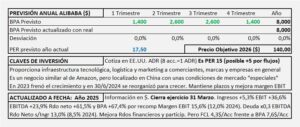

ALIBABA. Año 2025 (cerrado el 31/3/2025) y previsión es para 2026

- Los ingresos en $ aumentan 5,3% (6% en RMB). En este año 2025 que se cierra, Alibaba ha recogido los efectos de la remodelación habida en 2024 y los márgenes se han recuperado. Durante el año 2025, apenas ha aumentado el volumen de negocio, pero lo ha hecho seleccionando clientes y mejorando la rentabilidad.

- En EBIT crece +36,6% y el EBITDA +24% alcanzando un 15,6% el primero (12,0% en 2024) y un 16,9% el segundo (14,3% en 2024).

- El resultado neto crece +61,5% y obtiene un margen sobre ingresos del 13,0% superando el 8,5% del año anterior. Con la recompra de acciones el BPA crece +67,4% y alcanza 7,60$/Acc por cada ADR formado por 8 acciones.

- Con todo espero un crecimiento del BPA del 5% que lo llevaría a los 8,0$/ADR este crecimiento iría acompañado de una mejora de los flujos de efectivo y justificaría un PER 17,5. Con esta hipótesis el precio objetivo quedaría en 140,0$/ADR en línea con el obtenido por DCF de 151,5$/ADR. Podría haber algún cambio a lo largo del año 2026 y creo que sería para mejorar el PER

Alibaba. Año 2024 (cerrado el 31/3/2024) y previsiones para 2025

- Alibaba cerró su año fiscal 2024 el 31 de Marzo de 2024.

- Los ingresos en RMB crecen +8%. El EBIT y el EBITDA lo hacen +13% y el beneficio neto +10% con un aumento del +14% en el BPA por recompras de acciones.

- En Dólares, el tipo de cambio afecta a la información económica y los ingresos aumentan +3,1%, el EBIT +7,4% el resultado neto +4,6% y el BPA +12,7%.

- Por los motivos expuestos, aplico un aumento del 4% en el BPA que nos lleva a una previsión de resultados de 4,72$/Acc para su año 2025. La valoración por DCF alcanza 134$/Acc en un entorno de bajo crecimiento, pero gran generación de flujos. Al resultado previsto le aplico PER 25 que justifica, no por su crecimiento, sino por los flujos que genera y que, además, están apoyados por las recompras de acciones. Con todo llegamos a un precio objetivo de 118,0$/Acc.

Alibaba. Ejercicio 2023 (terminado el 31 de Marzo 2023) y previsiones para 2024.

- Los ingresos en RMB disminuyen -2%. La política de Covid-cero ha afectado de forma especial a las tiendas físicas y los ingresos han sido muy irregulares según el segmento. Mientras el Comercio minorista Internacional ha crecido 17% y Cainiao un 21%, el comercio minorista en China que representa el 65% del negocio total se ha reducido -1,9%.

- El margen EBIT aumenta hasta el 11,6% (8,2% en 2022) y obtiene un crecimiento en $ del 33% y el Beneficio Neto mejora en $ un 8%. Excluyendo el impacto de ganancias y perdidas extraordinarias el resultado mejora +4%.

- El Beneficio Neto por ADR (8 acciones) queda en 4,0$/Acc mejorando en un 11% el obtenido el ejercicio anterior.

- Para el ejercicio que terminará en Marzo 2024 espero un crecimiento del 10% en los resultados que llevaría el Beneficio por ADR a 4,42$/ADR al que, aplicando PER 25 nos lleva a un precio Objetivo de 110,5$/ADR similar a los 115,2$ obtenido por DCF.

Alibaba. Año 2022 (terminado el 31 de Marzo de 2022) y previsiones para 2023

- Los ingresos en $ USA aumentan 22,9% desacelerando el crecimiento que venían teniendo en años anteriores en el entorno del 50%.

- El margen de explotación desciende hasta el 8,2%. En años anteriores, hasta 2021, venía obteniendo márgenes de EBIT del 15% y hasta 2018 los márgenes estaban en el entorno del 30%.

- En términos absolutos el EBIT en $ USA disminuye un -22% en el año.

- Partiendo de la hipótesis de que, tanto los márgenes como los plazos de pago se mantengan, aplicando un crecimiento en resultados del 10% obtendría un BPA ordinario para el año que cerrará en Marzo 2023 de 8,9$/ADR que aplicando PER 15 que se corresponde con el crecimiento, obtendríamos un precio objetivo de 133,5$/ADR. En las mismas condiciones de crecimiento por DCF obtengo 137,5$/ADR. Podría haber cambios más o menos significativos durante el año, en función de cómo vayan evolucionando los plazos de pago y los márgenes EBIT.

Alibaba. Estudio Base

- Alibaba es una empresa de gran crecimiento, muy buenos márgenes y excelente generación de efectivo. Si consideramos que la situación actual es sostenible podría justificar valoraciones por encima de los 500$/ADR lo que significa que tendría un potencial de revalorización del 150%.

- En bolsa obtiene cotizaciones muy alejadas de esta cifra y en consecuencia nos obliga a hacernos varias preguntas y buscar la respuesta: ¿Es sostenible su crecimiento en ingresos y resultados? ¿Son sostenibles sus márgenes? ¿Es sostenible la generación actual de efectivo?

- Aunque el crecimiento en ingresos puede mantenerse a niveles muy exigentes, la calidad del mismo va a disminuir porque, tanto sus resultados como la generación de efectivo no son sostenibles.

- No obstante, puede justificar perfectamente valoraciones de 275$/ADR para el año actual, porque los plazos de cobro de momento no los está reduciendo, pero el precio probablemente tenderá a ser menor en un futuro próximo.

- Si da comienzo la reducción de los plazos de pago, según lo agresiva que sea ésta, el precio objetivo podría pasar a 220$/ADR a PER 20 o incluso a 165$/ADR a PER 15.

- Por otra parte, el que ahora justifique esta valoración de 275 $/ADR no significa que la bolsa vaya a pagar ese precio pues, con unas perspectivas de futuro peores en márgenes y generación de flujos, el precio podría descontar esas expectativas y ser menor.