Cartera año 2018. Seguimiento 28/Febrero

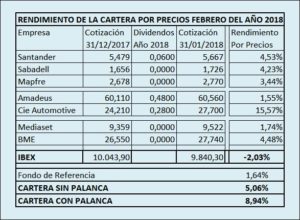

- La rentabilidad de la cartera por precios hasta final de Febrero del 2018 ha sido del 8,94%. La del Ibex sin dividendos del -2,03% y la del fondo que utilizo como referencia del 1,64%.

Seguimiento de cartera por precios durante el año 2018.

Información a fecha: 28/2/2018

Movimientos: ninguno

Hola José Manuel,

En la cartera ¿que ponderación tienen los valores?

¿cual es el apalancamiento?

Los resultados de la cartera son muy buenos, felicidades.

Saludos.

Pues el peso de cada empresa es algo que no me preocupa mucho, cuando compro decido el dinero que quiero (o puedo vaya) meter en ella y lo meto todo de golpe en dos o tres compras casi seguidas.

El peso es más o menos el mismo, entre 12-15%, salvo Mapfre que reduje y está en el 9%, para comprar más CIE hace casi un año y BME que está en el 20% porque con una parte de sus dividendos me paga los intereses de la palanca.

Ahora tengo un 40% de palanca relacionando los precios, pero mi referencia para decidir el porcentaje es con el valor y sobre el valor calculado a principios de 2017 llevo un 30% aprox. Con el valor de este año supongo que estará sobre el 20-25%, pero eso lo sabré cuando publiquen las empresas sus resultados.

Si son buenos y estas bajadas de estos días las han aguantado muy bien, mientras el Ibex ha estado más bajo del -4%, la cartera no ha bajado del 3% sin contar la palanca. Con palanca no han bajado del 5% más o menos

Hola:

En tus primeras publiaciones de rankia hacias un estudio muy interesante sobre que excepto pocos mees (1o 2)el valor contable de un indice hacia de soporte de las bajadas ,podrias indicar cual es dicho valor contable a fecha de hoy?

Creo recordar que el estudio estaba basado en otro de Pablo Fernanaddez.GRACIAS

Hola;

Pido discilpas de antemmano por lo pesado que pueda ser con las preguntas,pero comprende que es mi obligacion y mi dinero….

Hombre, no tengas prisa, conforme las empresas vayan sacando la información iré publicando el seguimiento, ahora solo los ha sacado Mapfre y los bancos han sacado la parte de propaganda más o menos. El Santander los sacó el viernes y seguramente el lunes estarán.

En el cuadro del principio de cada empresa tienes los valores contables de todas las empresas. Ahora están los de 2016 porque no han sacado los de 2017 (vamos, los están sacando ahora). Conforme los saquen iré metiendolos todos y luego cada trimestre también.

Por cierto, lo que dices de lo pesado, ahora no hay problema, pero dentro de nada cuando empiecen a sacar los resultados, si estoy respondiendo, no estoy analizando, así que cuanto más tiempo tenga para analizar menor tardaré en sacar la nueva información de cada empresa. Alguna pregunta puede quedarse en el aire, pero lee los artículos conforme se publiquen y fíjate en el cuadro que hay mucha información en él.

Hola José Manuel,

En la cartera ¿calculas la volatilidad?

Saludos.

No, los precios apenas los miro, me preocupa si hay volatilidad en los resultados. De hecho cuando empecé a publicar análisis siempre se me olvidaba dar un precio, con el tiempo me acostumbré a darlo. En un artículo en Rankia creo que explique el motivo, o comenté algo sobre la volatilidad, creo que fue «¿Value Investing o Value Trading?»

Hola José Manuel.

¿Ampliaras el número de informes de empresas? Hay algunas con buenos precios como Corp.F,Alba, IAG,

Logista, Alantra, Tecnicas Reunidas y quizas Merlin Properties.

Saludos.

Claro, ahora estoy con los informes anuales y me voy apuntando las que me vais diciendo, de las que dices tenia IAG y Logista, creo que en unos 15 días empezaré con las nuevas

Hola Nel.lo

Una que me interesa bastante es Acciona. Me propongo comenzar a profundizar en breve para incorporar a la cartera. Me interesa por su división de renovables (hidraúlica, eólica, solar) sus negocios regulados y su amplia internacionalización del negocio constructor. Para los tiempos que vienen puede ser interesante

Cuando puedas, me interesaría conocer tu opinión.

Gracias

para incorporar la s k

Ok como veo que queréis nuevas, voy a terminar las que tengo a medias de los seguimientos del 2017 y voy a empezar con nuevas empresas.

He comenzado a leerme sus cuentas, muy por encima, y claramente invitan a no posicionarse: escaso capital propio y, en consecuencia, elevada deuda; grandes amortizaciones anuales, gastos financieros superiores al beneficio neto; márgenes netos muy estrechos, etc.

Me olvido de ella, ya que No es una empresa para incorporar a la cartera, a pesar de su interesante dividendo y amplia diversificación geográfica y de negocios.

Es más bien una empresa de «pelotazos», que puede ganar mucho dinero puntualmente un ejercicio económico concreto debido a un hecho extra ordinario (en breve indemnización de varios centenares de millones de euros debido al «rescate» de la concesión de ATLL en Catalunya). Pero tal como puede ganarlo, también puede perderlo debido a su exiguo margen neto.

Ya me he hecho a la idea de lo que cabe esperar de ANA.

Quizás a mitad de lo que cotiza ahora sí proporcione margen de seguridad, pero a 60€ no lo veo, por mucho que en los análisis fundamentales de la Agencia de Bolsa con la que opero diga que su «precio objetivo» es 90€.

Salud.