La macro-deuda soberana vista desde la micro. El CET-1 como instrumento de control de la economía.

- La deuda soberana alcanza niveles insostenibles y Basilea III ofrece una posible solución.

- El CET-1 no es una medida de la solvencia de los bancos. Es un instrumento de control sobre los bancos en poder de los bancos centrales, y a través de ellos ejercen el control sobre la economía.

- Utilizando el CET-1, los Bancos Centrales pueden provocar un efecto similar al que obtienen manejando los tipos de interés y además, en la Unión Europea, podría adaptarse la política monetaria a las circunstancias de cada país.

- Con la regulación, los bancos han sido sacrificados en interés de la “economía real”.

La deuda de las administraciones públicas españolas a finales de 2019, según el Banco de España asciende a 1.189.000 millones de € y representa el 95,5% del PIB. No sabemos si el coronavirus provocará una crisis más o menos profunda, pero parece evidente que disparará la deuda a niveles más imposibles de asumir que los actuales.

Los bancos españoles cotizados, a finales de 2019 mantienen en su poder deuda soberana por importe de 439.000 Millones € según la información anual publicada cada banco. De este importe, aproximadamente la mitad (210.000M€) es deuda pública española. De la misma forma que los bancos españoles tienen deuda de otros países en los que están presentes y de otros en que no lo están como Italia, otros bancos extranjeros tienen en sus balances deuda española y a todos les afecta la normativa de Basilea III.

Las normas de Basilea III empezaron a publicarse en diciembre de 2010 en respuesta a la crisis financiera de 2007-2009. En 2017 terminaron de formularse, pero ya desde principios de 2011 y cada año desde entonces, han ido entrando en vigor diversas normas de forma progresiva y seguirán haciéndolo hasta 2027 en que ya será de aplicación toda la normativa.

Las normas que se conocen como Basilea III las dicta el Comité se Supervisión Bancaria de Basilea (BCBS) formado por 45 miembros que representan a bancos centrales y supervisores de 28 jurisdicciones. En el artículo me referiré a este comité como “el regulador”

En la introducción del documento que recoge la finalización de las normas, publicado en Diciembre de 2017 dice textualmente:

“El marco de Basilea III es un elemento fundamental de la respuesta del Comité de Basilea a la crisis financiera mundial. Aborda una serie de deficiencias identificadas en el marco regulador anterior a la crisis y sienta las bases reguladoras de un sistema bancario resiliente que sustente a la economía real”

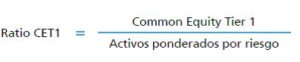

Con Basilea III aparece un coeficiente de enorme importancia que desde entonces se ha estado utilizando para medir la capacidad que tiene cada banco para enfrentarse a situaciones adversas, es el CET-1.

Todos los años, el BCE marca a cada uno de los bancos de su jurisdicción un nivel mínimo de CET-1 que deben superar todos ellos. El CET-1 (Common Equity Tier 1) es un porcentaje que relaciona el capital de máximo nivel que tiene cada banco con los riesgos que tiene en su balance.

Para calcularlo, se divide el capital de máximo nivel entre los activos ponderados por riesgo (RWA).

El capital de máximo nivel es el capital aportado por los socios, más los resultados retenidos por el banco durante toda su vida.

El caballo de batalla para medir la capacidad para hacer frente a los riesgos de cada banco está en el cálculo de los activos ponderados por riesgo (RWA). El documento final que agrupa las reformas de Basilea III, dedica una gran parte del mismo a definir los riesgos y a determinar cómo deben ser calculados por los bancos para obtener los RWA.

Esto es muy importante: los riesgos los define el regulador y es éste quien concreta, cuantifica y decide el riesgo de cada activo.

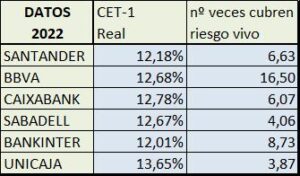

En el artículo anterior en que hablaba sobre la capacidad de los bancos para enfrentarse a una nueva crisis por el coronavirus. Incluía un cuadro donde comparaba el nivel de CET-1 entre los bancos cotizados españoles y había otro cuadro distinto que se refería al número de veces que cada banco cubre con su capital los riesgos vivos que tiene. Esta vez vamos a ver los dos ratios conjuntamente para poder compararlos.

El CET-1 está calculado según las normas fijadas por el regulador, en cambio el ratio del número de veces está calculado utilizando los riesgos reales de cada banco, ambos a fecha 31/12/2019

Vemos que desde el punto de vista del regulador (CET-1), los bancos más solventes son Unicaja, Liberbank y Bankia por ese orden y los menos solventes son Bankinter, Santander y BBV. El banco menos solvente sería Bankinter y el más solvente Unicaja. Vemos claramente que este ratio no tiene sentido, pero sin embargo ¡¡¡este es el ratio que se obtiene con las normas del regulador!!!

En cambio si comparamos el riesgo vivo (riesgo real sin dotar) que tiene cada banco con el capital regulatorio de nivel 1, vemos que BBV es el más solvente (seguido de Santander y Bankinter) y Liberbank el menos solvente (seguido de Bankia y Caixabank). Parece que tenga más sentido, sin embargo, nos indica justo lo contrario del calculado con el método del regulador.

Como anécdota, cabe señalar que el Banco Popular tenía a finales de 2016 un CET-1 de 12,13% y con el capital regulatorio cubría 0,4 veces sus riesgos vivos. La consecuencia ya la conocemos y nos dice claramente que ratio es el adecuado para evaluar la solvencia de cada banco.

Hay grandes divergencias entre el ratio CET-1 y la realidad de los riesgos de los bancos, pero hay un motivo por el que se producen estas divergencias.

Si comparamos el destino de las inversiones de Unicaja (CET-1 del 15,4%) con el de las inversiones del Santander (CET-1 del 11,6%) vemos que, el SAN tiene un 74% de sus inversiones en créditos a clientes y un 10% en deuda pública, en cambio UNI invierte un 59% en créditos a clientes y sus inversiones en deuda representan el 40% de las totales.

El SAN destina mayor porcentaje de recursos a inversiones en créditos que a invertir en deuda y UNI en cambio, sigue con su estilo Caja de Ahorros, con grandes volúmenes de depósitos que, al no tener suficiente capacidad de gestión para invertirlos en créditos a clientes que son más rentables, los invierte en gran medida en deuda soberana.

El capital regulatorio utilizado en ambos casos es el mismo, las divergencias entre los ratios se producen porque los riesgos calculados utilizando los reales de cada banco, no coinciden con los riesgos calculados con las normas del regulador pues, éstos son calculados en función de otros parámetros.

El regulador dicta las normas que rigen para evaluar riesgos y los bancos aplican a cada tipo de activo el porcentaje que éste determina.

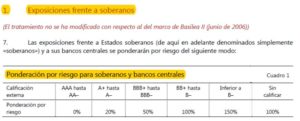

Para la deuda soberana, el regulador considera que el riesgo que debe computar para el cálculo de los RWA es cero (los subrayados son míos):

España tiene esta calificación crediticia:

Según esto, a la deuda española le correspondería una ponderación del 20%, es decir que para cada 100€ de inversión en deuda española, al banco le computarían 20€ en el cálculo de los RWA y en consecuencia, tendría que utilizar 2,4€ de capital para conseguir un CET-1 del 12% (12% sobre unos RWA de 20€ = 2,4€).

No obstante, la nota 8 introduce una significativa modificación a la 7 anterior:

Esto lo que viene a decir es que el BdE discrecionalmente puede decidir que la deuda soberana española denominada en euros que tenga un banco español compute como riesgo cero en los RWA. Con esto, una inversión de 100€ en deuda española computaría como cero riesgo y en consecuencia no necesita estar soportada por capital alguno.

Pero qué pasa si la inversión del banco se orienta a dar crédito a la economía que es más rentable y fomenta la inversión y la creación de riqueza.

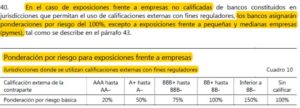

Si la empresa no está calificada pondera el 100% del crédito como riesgo y si lo está, se puede apreciar que la escala es mucho más exigente que en la soberana para idéntica calificación. A igual riesgo, deberían ponderar lo mismo ¿no? Pues no. Para una calificación A- en la deuda soberana puede ponderar cero riesgo y en una empresa con la misma calificación pondera un 50%.

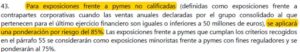

Este párrafo 40 también hace referencia a las PYMEs y nos remite al párrafo 43:

En las PYMEs, ya puede ser la empresa más solvente del mundo que computa siempre un 75-85% como riesgo.

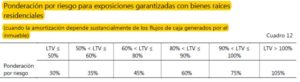

Si el crédito es para la compra de una vivienda, el capital que el banco debe destinar a dar soporte al crédito, depende del porcentaje del precio de la vivienda que se financie:

Y si el crédito es al promotor que construye la vivienda, computa entre el 100-150%

Antes los bancos compraban acciones de empresas y algunos tenían buenas carteras. Solían ser empresas grandes y sólidas que pagaban dividendos y movían su tesorería en el propio banco proporcionándole negocio. Bien pues si ahora quieren invertir en estas empresas, el riesgo que computa está entre el 100%-250% y el 400%.

No se qué idea tiene el regulador del riesgo, pero si un banco invierte 100€ en una empresa cotizada no entiendo porque debe cubrirse de un riesgo de 250€ o 400€

Cada cliente tiene una solvencia distinta y no tiene sentido generalizar, la solvencia del banco es la solvencia de sus clientes, pero el regulador intenta establecer el riesgo de las inversiones de los bancos atendiendo a criterios estándar que muchas veces no tienen nada que ver con la realidad. No obstante,

Es posible que el objetivo del regulador no sea asegurar la solvencia de los bancos.

Volvamos a leer con más detenimiento el párrafo que copié al principio del artículo:

“El marco de Basilea III es un elemento fundamental de la respuesta del Comité de Basilea a la crisis financiera mundial. Aborda una serie de deficiencias identificadas en el marco regulador anterior a la crisis y sienta las bases reguladoras de un sistema bancario resiliente que sustente a la economía real”

Vemos que sienta las bases para que el sistema bancario sea resiliente, es decir, para que los bancos tengan suficiente capacidad para adaptarse y hacer frente a situaciones adversas. Pero el objetivo de la regulación no es ese, no es que los bancos sean más solventes, esa es la condición que deben cumplir los bancos para conseguir el verdadero objetivo que no es otro que EL SISTEMA BANCARIO “SUSTENTE A LA ECONOMÍA REAL”.

Esto nos lleva a considerar el CET-1 no como una medida de solvencia de los bancos, (ya vimos que no lo es) sino como un instrumento con el que los bancos centrales controlan a los bancos e influyen en su gestión, obligándoles a orientar sus inversiones hacia los activos que interesan a quien decide qué o quién es “la economía real”.

Este control que es potestativo de los bancos centrales de cada zona y tiene unas consecuencias en la economía similar al efecto de los cambios en los tipos de interés que realizan los bancos centrales.

La fórmula del CET-1 es esta:

Para aumentar el CET-1, los bancos no tienen otra opción que aumentar el numerador o disminuir el denominador. Si lo que se pretende el regulador es disminuir el CET-1 el planteamiento es justo el contrario.

1.- Si los bancos deciden actuar aumentando el numerador, es decir aumentando el capital, se producen varias consecuencias que hemos comprobado en la última crisis: Diluye al inversor pues, sin influir en el volumen de negocio ni en los resultados, se aumenta el patrimonio y el número de acciones, provocando menor ROE, menor BPA y menor cotización además, como el patrimonio aumenta precisamente a consecuencia de la ampliación, provoca que la cotización quede por debajo del valor contable. El que coticen los bancos por debajo del valor contable, conforme vemos, está perfectamente justificado por fundamentales, es totalmente lógico y no tiene porqué ser de otra forma.

Otra forma de aumentar el capital es aumentando los resultados, pero en los bancos especialmente, si se quiere más resultado hay que asumir más riesgo y en este caso, podría suceder que lo que ganamos aumentando el numerador, lo perdamos si aumenta el denominador al aumentar el riesgo. Si el BCE les requiere a aumentar el CET-1 de forma rápida (sucedió con el SAB no hace mucho) y el banco no quiere aumentar el capital, ni cambiar el destino de sus inversiones para que computen como menos riesgo y en cambio decide que va a hacerlo aumentando resultados, deberá vender activos o negocios que posiblemente perjudicarán sus resultados futuros a cambio de resultados rápidos en el presente.

Otra forma de aumentar el numerador es dejar de repartir dividendos con lo que el resultado que pasa a formar parte del patrimonio de la empresa es mayor.

Los bancos, durante estos últimos años han doblado o triplicado su capital, únicamente para aumentar el CET-1, con ello han destrozado su propia rentabilidad y la de los inversores. No lo necesitaban para su negocio porque todos ellos se han saneado con la mitad de sus resultados (lo vimos en el artículo anterior sobre la capacidad de los bancos para enfrentarse a la crisis del coronavirus), y no han utilizado ni un euro de este capital, pero a consecuencia de aquellas ampliaciones, ahora los bancos tienen mayor potencia de capital que puede ser utilizada por el BCE para influir en la evolución de la economía manejando el CET-1 en vez de hacerlo subiendo o bajando tipos como han hecho siempre.

2.- Si los bancos deciden actuar disminuyendo el denominador, tienen que disminuir el riesgo, para ello tienen que desplazar sus inversiones desde activos con más riesgo (desde el punto de vista del regulador) hacia activos con menos riesgo y eso, siguiendo el criterio del regulador, significa comprar más deuda soberana y dar menos crédito a la economía. Hay otras formas de reducir riesgos, como vender activos recuperados por ejecuciones a consecuencia de impagos, aunque podría darse el caso de que desde el punto de vista de la gestión del banco le interese mantenerlos durante más tiempo, teniendo en cuenta que estos bienes cambian de precio según el ciclo.

En general, cualquier forma que disminuya el riesgo, aplicando el criterio de riesgo que determina el regulador, provocará un aumento del CET-1.

¿Qué está haciendo el BCE en esta posible crisis del coronavirus? Lo primero ha sido habilitar 750.000M€ para comprar deuda pública y conseguir mantener los tipos próximos a cero. Posteriormente, la presidenta del BCE dijo que “relajaremos los requisitos regulatorios de los bancos”. Lo que está diciendo es que va a permitir que los bancos liberen el capital destinado al soporte de la deuda (ahora la soportará el BCE) y lo aporten a la economía, activando el crédito para que no entre en recesión. Está intentando activar la economía utilizando el CET-1, sin necesidad de reducir tipos, entre otras cosas porque ya no puede bajarlos más.

Con todo, vemos que el CET-1 NO es una medida de la solvencia de los bancos, sino un instrumento de control con el que los bancos centrales influyen y condicionan la marcha de la economía en general. El CET-1 puede complementar e incluso sustituir el uso de los tipos de interés para controlar la inflación y para enfriar o calentar la economía en general. Además, tiene la ventaja sobre los tipos de que el CET-1 puede ser adaptado en parte a las circunstancias de cada país y provocar efectos distintos en sus respectivas economías según interese.

El CET-1 es un instrumento de gran potencia a través del cual el Banco Central, endureciendo o relajando el nivel de CET-1 y/o el cálculo de los RWA, condiciona e incluso determina la gestión de los bancos con criterios que no tienen nada que ver con los intereses de los accionistas ni el de los bancos como empresas. Incluso pueden actuar en sentido contrario si hace falta, para “sustentar la economía real”.

Al estar los bancos centrales controlados por políticos, los criterios de gestión de los bancos se ven condicionados por criterios políticos y con ello la rentabilidad de la inversión en bancos puede dejar de ser atractiva, dado que queda relegada en beneficio de lo que el regulador llama “economía real”. Los bancos, antes mantenían vivo el sistema y lo controlaban con criterios económicos, ahora solo lo mantienen y el control se ha desplazado hacia los políticos a través de los bancos centrales.

La deuda soberana no se va a devolver nunca porque el deudor no puede devolverla, en cambio aumentará cuando haga falta (o aunque no haga falta). La inflación o deflación y la activación o enfriamiento de la economía, puede ser controlada por los bancos centrales utilizando el CET-1, sustituyendo o complementando el uso de los tipos que ya tienen poco o nada de margen.

Los bancos soportan la deuda para que no aumente su coste e incluso que los tipos sean negativos y de esta forma la prima de riesgo queda controlada. Unas veces será soportada por los bancos, otras por los bancos centrales y otras por ambos.

Evidentemente los bancos no tienen toda la deuda soberana en sus activos, pero entre la que soportan los bancos locales de cada país y la que mantienen los bancos de otros países, pueden mantener una demanda suficiente para que la prima de riesgo no aumente y para que la deuda sea sostenible a base de renovarla en cada vencimiento. Al mantener la deuda sin ser devuelta y a bajos tipos, no absorben una parte importante de los presupuestos y permiten a los políticos no hacer recortes o aumentar impuestos que podrían poner en peligro su continuidad en el poder, o en cualquier caso, permiten que estas actuaciones indeseables sean de menor calado.

La rentabilidad de los bancos, con la utilización del CET-1 como instrumento macro, queda relegada a un segundo plano y solo serán rentables cuando las necesidades de la “economía real” determinadas por los políticos, coincidan con los criterios de una gestión eficiente y rentable de los bancos.

En definitiva, los bancos han perdido el control de su negocio y los políticos el control de la deuda. Se ha juntado un deudor que no puede pagar la enorme deuda contraída (más la que se le viene encima por el virus) con un acreedor que tiene un volumen de capital sobre el que no puede decidir y que no lo necesita para su negocio. Es una combinación perfecta para que la deuda soberana deje de ser un problema, los bancos se han convertido en los Templarios del siglo XXI.

P.D. A fecha de cierre del 2022, la situación del riesgo, comparado con el nivel de CET-1 despues de las fusiones y los cambios habidos, es esta:

Hay que tener en cuenta que, si comparamos el cáculo del CET-1 en 2019 con los datos utilizados en 2022 comproberemos que los RWA se han reducido aproximadamente un 5% (sobre el volumen de activos), bien porque el riesgo de los activos es realmente menor, o bien porque el regulador ha relajado las exigencias.

Es decir que el BCE está exigiendo en 2022 aproximadamente la misma cifra de CET-1 que en 2019 o algo menos, pero ha relajado el calculo de los RWA hasta reducirlo un 5% s/activos y en consecuencia, a pesar de haberse mantenido o aumentado el CET_1 en los bancos, en realidad el BCE ha rebajado las exigencias a los bancos para que se centrarán más en dar crédito a la economía y menos en sostener la deuda (esto ya lo hacía en propio BCE).

¿Podrías actualizar el artículo con datos del 2022?

Saludos

Supongo que te refieres al cuadro, el resto no cambia mientras no cambie la legislación. Voy retrasado con la información anual, pero el cadro puedo actualizarlo en un momento porque son datos que tengo actualizados siempre.

A ver si lo actualizo y lo cuelgo.

Ya está, creo que te referías a eso.

Saludos

Si, el cuadro para ver las variaciones.

Gracias

Lo cogué ayer, está final. Pero al colgarlo me dí cuenta que da para un artículo sobre el tema por la forma que en calculan los activos ponderados por riesgo.

De eso no hablo en el artículo porque, en los años anteriores, el riesgo calculado sobre los activos era un porcetaje similar, pero ahora, no entiendo porqué el riesgo de los activos (RWA) que han calculado en 2022, con todo lo que está pasando (inflación, perdida de valor RF, morosidad que no se refleja en los ratios pero la hay, …) sea un 5% menor que en 2019.

Cuanto termine con las resultados anuales igual escribo algo. Podría haber gato encerrado y mientras los ratios dicen que son solventes, podría haber riesgos que no se consideran como tales debidoa la foma de medir de Basillea III (la deuda pública es riesgo cero). Que se lo digan a CS