Seguimiento OKR Agosto 2019

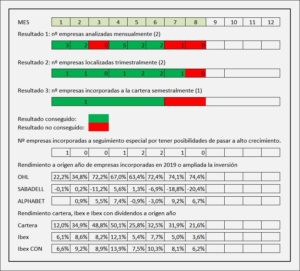

Mal mes el de Agosto para trabajar, sin embargo no hay excusa posible, los resultados cuantitativos fijados en los OKR hay que conseguirlos si o si, aunque la realidad es que no hay ninguna empresa nueva analizada. No obstante hay algunas en curso que entrarán en Septiembre, espero.

La rentabilidad de la cartera, a pesar de los vaivenes de la bolsa evoluciona bien, supera en 18 puntos al Ibex y en 15,35% al Ibex con dividendos.

Los precios en bolsa no reflejan los resultados obtenidos por las empresas que la conforman, de hacerlo la rentabilidad estaría en niveles de rentabilidad del orden del 50-70%.

Algunas empresas están fallando en precios, aunque el comportamiento en resultados es excelente en todas ellas.

En consecuencia: Movimientos hechos en el mes ninguno, movimientos previstos en el resto del año, ninguno.

Sabadell es la que más penaliza el rendimiento de la cartera obteniendo una rentabilidad anual hasta el 31/8/2019 del -30,6%, no obstante los resultados que ha presentado en el 1S 2019 confirman que debe estar en cartera. El resultado crece por encima del 300% y cotiza a 4-5 veces resultados. Además tiene pendiente la reducción de costes de saneamiento que daría un fuerte impulso adicional a sus resultados. La bolsa, en algún momento, debería reconocerlo.

Santander es otra empresa que no cotiza como cabría esperar. En general todos los bancos están muy penalizados, pero sus resultados ordinarios crecen un 7,8%, aunque el real baja -14% a consecuencia de costes extraordinarios por reestructuración que darán sus frutos en los ejercicios siguientes. A pesar de todo, aun contando los extraordinarios que le perjudican, cotiza a PER 10 y puede doblar los resultados que obtiene por la reducción de costes de saneamiento que en el 1S 2019 han sido iguales a los costes imputados en el 1S 2018 por estar afectándole todavía la compra del Banco Popular.

CIE Automotive es otra empresa en la que, a pesar de que sus resultados son excelentes, con crecimientos enormes y sostenidos, la bolsa paga por ella PER 11 cuando es una clara PER 20. Su rentabilidad por precios en el año está siendo prácticamente nula al estar afectándole a la cotización los problemas del sector, sin embargo ella está demostrando que no le afectan y sigue aumentando los beneficios a buen ritmo.

Amadeus, OHL y Alphabet están en línea con lo esperado. Alphabet está penalizada por la guerra comercial y la regulación en algunos países, cuando remitan debería cotizar en niveles de 1.500-1.750 $/Acc.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir