Situación del riesgo en los bancos cotizados

Se trata de una visión de cada uno de los bancos cotizados españoles, en relación a sus riesgos y a su capacidad para hacerles frente. También se incluye información sobre la capacidad de cada banco para generar negocio rentable, independientemente de los riesgos que tengan en este momento.

Los datos se presentan en dos cuadros:

En el Primero se incluye:

- El riesgo total que tienen sin dotar a final de 2017

- El índice de morosidad y la cobertura de cada banco

- La proporción de riesgo vivo sobre su capital computable a efectos de Basilea.

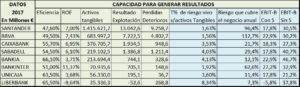

En el segundo se incluye:

- La eficiencia y el ROE de cada banco.

- Los activos tangibles.

- El Resultado de Explotación y las pérdidas dadas por deterioros en 2017.

- El porcentaje de riesgo vivo que contienen sus activos tangibles.

- El porcentaje de riesgo que cubre cada banco con los resultados que genera su negocio actual en 2017.

- Hasta donde llega la capacidad de cada banco para generar resultados con su negocio actual, independientemente de los deteriorados que tenga.

El siguiente cuadro nos da una idea de la proporción entre los riesgos vivos que tiene cada banco, y su capital medido en términos de Basilea.

Bien entendido que para cubrir estos riesgos tienen unas garantías adicionales, bien sean hipotecarias o reales que cubren en todo o en parte los riesgos que garantizan. Aquí no están consideradas y en consecuencia, el porcentaje cubierto con recursos propios que se indica en el cuadro hay que entenderlo como que, el capital regulatorio no es la única garantía que tiene el banco y por lo tanto el riesgo real está mejor cubierto de lo que se indica.

Por otra parte, los datos no son comparables sin más, hay que tener en cuenta varios matices.

Los bancos en estos últimos años han realizado muchas compras, algunos más y otros menos y algunas son más recientes que otras. Cuando un banco compra una caja u otro banco con problemas, sus métricas sufren las consecuencias.

La morosidad, normalmente aumenta y mientras no pasa cierto tiempo que pueden ser años, es elevada y además, al aumentar el riesgo, el porcentaje de riesgo vivo sobre el capital es mayor cuanto peor está el banco comprado.

Lo importante es que los recursos del banco sean suficientes y sobre todo que su capacidad para generar resultados le permitan cubrir sus riesgos, sin tener que recurrir a rescates por parte del estado o de otro banco, o tener que recurrir a ampliaciones de capital.

Todos los bancos, con más o menos margen, cubren con sus recursos medidos en términos de Basilea sus riesgos vivos totales, excepto Liberbank que tiene más riesgos que recursos a pesar de haber ampliado capital en 2017 y por lo tanto no puede cubrir sus riesgos con su capital y necesita más capital y/o recurrir a las garantías hipotecarias o reales para cubrir riesgos y sobrevivir.

En el siguiente cuadro vemos la capacidad de cada banco para generar suficientes resultados como para cubrir por sí mismo todos sus riesgos vivos. También le he añadido información sobre la capacidad de cada banco para ser rentable, independientemente de los activos deteriorados que tenga.

Todos los datos son a fecha 2017

También hay que hacer matizaciones por el mismo motivo que en el cuadro anterior.

Cuando un banco compra a otro con problemas, su eficiencia empeora y en consecuencia el índice aumenta. Recordemos que el índice de eficiencia señala el coste que utiliza cada banco para conseguir 100€ de Margen Bruto.

El ROE también empeora porque, al calcularlo sobre el beneficio neto obtenido, en su cálculo influyen las cantidades destinas a sanearse dado que, cuanto mayor es el saneamiento, menor es el resultado y menor es el ROE.

Un banco que no haya comprado bancos con problemas, tiene ventaja en el ROE a corto plazo, pero a larga, cuando el banco comprador haya saneado al comprado, como su volumen de negocio habrá aumentado, el resultado aumentará y el ROE crecerá más que en el banco que no haya sido comprador.

Al final, la columna que nos da el porcentaje de riesgo que cubre el banco con su negocio actual es la buena (con matices) para evaluar la capacidad de absorber sus deterioros pues, nos dice la capacidad que tiene el banco para generar beneficios con su actual negocio, sin considerar los problemas que vienen de antes y relaciona esta capacidad con sus riesgos. En esta columna volvemos a ver a Liberbank en lugar destacable y también a Unicaja. En cambio el caso de Bankia es muy matizable porque acaba de comprar BMN y sus resultados se han visto afectados por las dotaciones para reestructurar el banco comprado.

Cualquier conclusión que se quiera sacar al comparar los bancos con cualquier métrica, debe tener en cuenta las circunstancias particulares de cada uno y para eso hay que estudiarlos por separado porque a veces un mal dato significa una buena gestión y una gran oportunidad de inversión, en cambio otras veces el mismo dato, es señal de salida rápida.

Un banco que haya aumentado su capacidad de negocio mediante pocas compras, como ha sucedido con algunos durante toda la crisis, si la ha aumentado un 20% (por ejemplo) sus métricas habrán sufrido menos y habrá estado dando mejores ROE, eficiencia, crecimientos de beneficios, etc.. En cambio, si un banco ha comprado un 250% de capacidad de negocio, las métricas habrán sido malas porque ha tenido que sanear, pero siempre que demuestre suficiente capacidad para generar resultados y sanear las compras, con el tiempo, cuando hayan sido saneadas las compras realizadas, nos encontraremos con un banco con una enorme capacidad de generar beneficios y a partir de entonces, las métricas se dispararán hasta niveles que, el que no haya aumentado su capacidad de negocio nunca podrá alcanzar.

Al final he incluido dos columnas más, una EBIT-B con S y otra EBIT-B sin S.

Hace algunos años había algún banco que utilizaba una métrica parecida (creo que era el SAN). Se trata de obtener un ratio similar al de cualquier empresa que nos enfrente los ingresos a los gastos directos e indirectos, sin considerar ni los extraordinarios, ni los coyunturales.

El EBT-B con S es el resultado de explotación del banco considerando sus costes de saneamientos, pero sin extraordinarios. Es una métrica similar a la de cualquier empresa que nos enfrenta los ingresos a los gastos, directos e indirectos, de explotación

Sus resultados nos indican la capacidad del banco para generar beneficios con su negocio actual, independientemente de los gastos por saneamientos que tenga que hacer, pero considerando los costes que se ha dado en el año por este concepto. Es decir que nos da una idea de los resultados de su negocio actual, considerando únicamente los ingresos y sus gastos ordinarios y coyunturales.

El EBIT-B sin S es el resultado de explotación de cada banco, sin considerar ni extraordinarios, ni coyunturales pues, si el banco tiene suficiente capacidad para absorber los deteriorados, pasamos página de ese problema y lo que nos interesa saber es, como quedaría la rentabilidad del banco una vez deje de sanearse, sin considerar extraordinarios.

Sorprende el caso de Liberbank que sería uno de los más rentables, pero en este banco, el problema es el condicionante que daba en el párrafo anterior: “si el banco tiene suficiente capacidad para absorber sus deteriorados”. Liberbank no cumple esa condición y por lo tanto esta métrica carece de sentido en su caso.

Creo que estos datos pueden ser interesantes para reflexionar sobre las posibilidades de cada banco, muchos de ellos sorprenden, pero los datos son los que son. No obstante, hay que verlos con matices y no podemos considerarlos como cifras frías para llegar a conclusiones, seguramente erróneas, sobre si determinado banco es mejor o peor, según el número que tenga. Fijémonos en que en cada columna hay bancos que parecen ser los mejores y sin embargo, en otras columnas son peores.

Al final la columna que se impondrá será la última, pero eso requiere cierto plazo de tiempo y es posible que alguno no llegue a sobrevivir el plazo necesario.