Seguimiento del estudio sobre el suelo del mercado por fundamentales. Período del 10/2/2020 hasta el 16/5/2020.

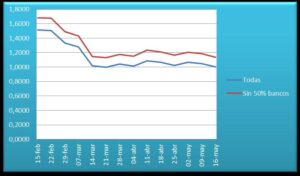

- A día de hoy, 16/5/2020 la capitalización está a un 0,02% de tocar la línea del valor en el caso de toda la muestra (línea azul) y a un 13,74% en el caso de quitar de la muestra la mitad de los bancos (línea roja). En teoría la bolsa debería rebotar antes de cortar la línea del valor.

- Únicamente la semana terminada el 21/3 estuvo la línea de la capitalización tan cerca de tocar la del valor.

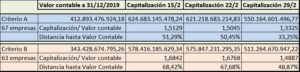

- En este seguimiento ya tenemos datos actualizados del valor a fecha 1T 2020 porque el 75% de las empresas de la muestra han presentado la información en la CNMV. Como solamente faltan algunas empresas de las pequeñas, no creo que cambie mucho.

- Las empresas han perdido en estos tres meses de 2020 un -0,77% (-1,03%) de su valor.

- La bolsa podría caer un -15% adicional si nos basamos en la opción más lógica (línea roja) o un -1% adicional si consideramos la opción que está funcionando hasta el momento (línea azul).

A pesar de que la práctica totalidad de las empresas han obtenido resultados positivos, en el 1T de 2020 las empresas han perdido valor en un -0,77% (o -1,03 si contamos todos los bancos), pero ese valor no se ha destruido. Hay cinco motivos por los que se ha reducido el valor creado en el trimestre y algo más:

- Pago de dividendos en el 1T 2020. Muchas empresas han pagado dividendos en el 1T 2019, estos dividendos van contra los resultados obtenidos durante todo el año 2019. Como normalmente se paga un 50% de los resultados y se pagan en dos partes. Las que han pagado dividendos, lo han hecho por un importe equivalente a ¼ de los resultados de 2019, lo cual significa que estas empresas han repartido en dividendos un importe equivalente al valor que generan en un trimestre y en consecuencia, de forma aproximada, lo que ha ocurrido es que el valor creado en el trimestre, no ha sido retenido en la empresa.

- Provisiones por COVID que han afectado a sus resultados. Especialmente los bancos, pero también algunas empresas, se han dotado de provisiones para hacer frente a los problemas que puede ocasionar el COVID. Evidentemente ha provocado menores resultados en el trimestre, pero este menor resultado no es definitivo ni imputable solo al trimestre, sino consecuencia de una provisión que afectará (o no) en un período más largo (en principio el año 2020), según lo que realmente pase por el COVID. Solamente los bancos se han provisionado unos 4.000M€ que con un valor de la muestra de 413.000M€ significa una merma aproximada en la generación de valor en el conjunto del 1%.

- Menor valoración de diversos activos que, aunque no han afectado a los resultados, si han afectado al valor contable a través de la cuenta “Otro resultado global acumulado” que recoge variaciones en partidas que, sin afectar a los resultados del período en que se informa, pueden reclasificarse y afectar al resultado de la empresa en algún momento futuro.

- Recompras de acciones. Muchas empresa están aplicando programas de recompra de acciones, la mayor parte han sido cancelados, pero en este trimestre se han seguido aplicándo. Si las recompras de acciones en el mercado se producen a precios por encima del valor contable, se produce una pérdida inmediata en el valor contable de la empresa, no obstante este valor se recuperará con el tiempo siempre que el precio de compra esté por debajo del valor intrínseco. Si la recompra de acciones se realiza a precios por encima del valor intrínseco, se produce destrucción de valor en la empresa porque ésta paga por sus acciones más de lo que valen ahora y más de lo que valdrán en el futuro.

- Por último, los resultados se han visto perjudicados a consecuencia de paradas obligadas en diversos países, primero en China y en la segunda quincena de Marzo en España y Europa en general.

Este es el gráfico que marca la evolución de la capitalización respecto al valor (línea 1) desde el día 10/2/2020 hasta el día 16/5/2020. La línea 1 en la que se iguala el precio con el valor está calculada con el valor a fecha 31/12/2019 por lo que hay que añadir un adicional por la perdida de valor en el trimestre que la bajaría un 0,8-1,0% más

Como vemos estamos prácticamente tocando la línea del valor que nunca ha cortado la bolsa, salvo en momentos muy cortos de tiempo. En teoría, la bolsa debería rebotar esta semana del 18 al 23/5. La línea azul es la que hasta el momento se está comportando como suelo del mercado, no obstante, es más lógico que la referencia sea la línea roja porque en la muestra se incluyen la mitad de las empresas del mercado continuo y sin embargo el sector bancario está representado por todo el sector y dado el peso de éste sector, debería eliminarse de la muestra la mitad del mismo.

En este caso y teniendo en cuenta el porcentaje adicional por la pérdida de valor del trimestre, el suelo del mercado estaría a una distancia del 13,74 + 1 = 14,75%. No obstante, hasta el momento ha sido la línea azul la que está marcando el suelo, por lo que la distancia estaría a 0,02 + 0,8 = 0,82%.

Todo esto significa que la bolsa podría caer un -1% más si consideramos la línea azul que es la que hasta el momento está rebotando en el suelo, pero tiene más sentido pensar que debería ser la línea roja la que podría bajar hasta el suelo del valor y en este caso, la caída adicional de la bolsa podría ser de un -15% más.

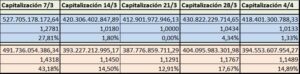

Estos son el total de los datos utilizados:

- La semana del 27/4 al 2/5 el Ibex subió un 4,66% y el IGBM un 4,97%

- La semana del 4/5 al 9/5 el Ibex bajó un -2,01% y el IGBM un -2,05%.

- La semana del 11/5 al 16/5 el Ibex bajó un -4,54% y el IGBM un -4,60%

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir