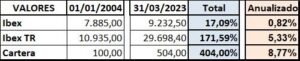

Rentablidad de la cartera a fecha 1T 2023

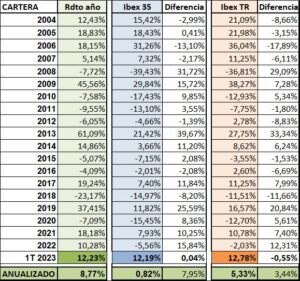

- La rentabilidad de la cartera durante el 1T 2023 ha sido del +12,23% superando al Ibex35 en 0,04 puntos y respecto al IbexTR (con dividendos) queda en -0,55 puntos.

- En los últimos 20 años, la rentabilidad anualizada es del +8,77% superando al Ibex en 7,95 puntos y al IbexTR en 3,44 puntos.

- La cartera está muy concentrada en pocas empresas que cotizan en el mercado continuo. La mayor parte de ellas tienen un negocio global y algunas son líderes mundiales. Siempre estoy invertido al 100% del dinero destinado a inversión y mantengo liquidez cero.

- La rentabilidad media de las carteras de los inversores a los que doy soporte ha sido del +10,14%

- El trimestre ha tenido mucha volatilidad. Los bancos han tenido un comportamiento muy irregular pero positivo y han presionado la rentabilidad del Ibex al alza.

- El Ibex gana en el trimestre +12,19% y el Ibex TR gana +12,78% y quedan prácticamente igual que la cartera.

- Las empresas de la cartera siguen siendo las mismas y en el trimestre no ha habido movimientos significativos.

- La volatilidad puede ser aprovechada para comprar barato y vender caro, pero a principios de año no encontré un gráfico que me dijera lo que iba a pasar en el trimestre y en consecuencia, no sabía cuándo tenía que comprar, ni sabía cuándo tenía que vender para aprovechar los movimientos de la bolsa.

- En consecuencia, opté por dejar que las empresas hicieran su marcha solas, sin hacer nada.

- En bolsa, si estas invertido en empresas en las que confías y no sabes qué hacer, tal vez, es mejor no hacer nada y dejar a las empresas que marquen su ruta y su ritmo.

- Hay inversores que intentan aprovechar las subidas y bajadas. Seguramente este trimestre habrá sido muy bueno para ellos (o no). Necesitan tener siempre liquidez disponible y mucho tiempo fuera del mercado y ser capaces de “adivinar” los movimientos que se van a producir.

- No soy capaz de hacer eso y me limito a encontrar buenas empresas y dejar que sean ellas las que hagan el trabajo. Solo vigilo, estudiando la información económica oficial que publican, por si alguna se desvía y tengo que darle algún toque o para ver si encuentro alguna que merezca ocupar un puesto en la cartera.

RENTABILIDAD DE LA CARTERA A ORIGEN (19,25 años)

La rentabilidad total y anualizada, desde 2004 (año desde el que mantengo datos) hasta el 31/3/2023 comparada con el Ibex35 y el IbexTR es la siguiente:

El detalle por año durante el mismo período de prácticamente 20 años es este:

Durante los 20 años transcurridos desde que mantengo información sobre la cartera, la rentabilidad anualizada ha sido del 8,77% superando al Ibex35 en 7,95 puntos y al IbexTR en 3,44 puntos.

La cartera siempre ha estado invertida en renta variable española, salvo una única excepción puntual hace algunos años y sin relevancia por el importe, la rentabilidad y el tiempo que permaneció.

Únicamente para utilizarlo como referencia, ésta ha sido la rentabilidad de algunos índices durante los últimos 19 años:

Unos incluyen dividendos y otros no los incluyen. El único motivo de compararla es tener una referencia y poder situar la rentabilidad de la cartera en el entorno. No tiene mayor importancia desde el punto de vista de un inversor particular. La comparación no proporciona mayor o menor rentabilidad.

Los inversores particulares no tenemos que demostrar nada a nadie, no obstante, es conveniente tener algunas referencias, sin perder de vista que lo importante es conseguir nuestros objetivos de inversión y visto el comportamiento de los índices, creo que se puede afirmar que el rendimiento de la cartera está siendo muy bueno.

MOVIMIENTOS TRIMESTRALES

Durante el trimestre, no se ha producido ningún cambio relevante en la composición de la cartera. Tampoco hay cambios en la estrategia.

El peso de las empresas en la cartera es similar al que había a final del 2022 y solo ha cambiado lo que ellas han decidido cambiar por los cambios en su cotización.

La cartera está concentrada en siete empresas, con una super-concentración en tres ACS, Logista e IAG que copan el 63% del peso total.

Las otras cuatro empresas (CIE, Amadeus, A3Med y CAF) mantienen también los pesos habituales en el entorno del 5-12% con los cambios que ellas mismas han provocado a consecuencia de las variaciones en su cotización.

Todo el capital invertido 100% y liquidez 0%.

Así queda la cartera a final del 1T 2023. Concentrada o muy concentrada e invertido todo el capital destinado a inversión.

El año 2023 seguro que será bueno. La bolsa hará lo que tenga que hacer, pero mis empresas crearán valor y éste se reflejará en su cotización. Si no es antes será después, no hay prisa… sé que a larga… ¡Ganaremos!

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir