Seguimiento del estudio sobre el suelo del mercado. Período del 10/2/2020 al 14/6/2020

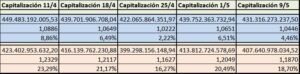

- En el último seguimiento publicado que abarcaba desde el 10/2/2020 hasta el 16/5/2020 decía que la capitalización estaba prácticamente tocando el valor contable y que la bolsa debería rebotar desde ese nivel.

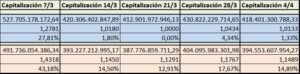

- La semana del 18 al 23/5 la capitalización de la bolsa se situó a un 3,3% del valor contable y el IGBM aumentó un 3,4%.

- La semana del 25 al 30/5 la capitalización se situó un 9,4% por encima del valor contable y el IGBM aumentó un 5,7%.

- La semana del 1 al 6/6 la capitalización se situó un 20,5% sobre el valor contable y el IGBM aumentó un 11,3%.

- La semana del 8 al 13/6 la capitalización se situó un 11,5% sobre el valor contable y el IGBM bajó un -7,4%.

- El potencial actual de bajada hasta volver al valor contable es del -11,5% y el de subida entre +80% y +190% con soporte fundamental.

- Aunque las empresas ya justifican por fundamentales y con visión a largo plazo, la subida de la bolsa, el tiempo que tardarán los precios en corregir esta divergencia es indeterminado y dependerá de que entre más o menos dinero en la bolsa. El dinero no entrará si no aumentan las expectativas y esto dependerá de la evolución de la pandemia, de cómo afecte a la realidad económica y de las facilidades o impedimentos que ponga el gobierno al aumento del volumen.

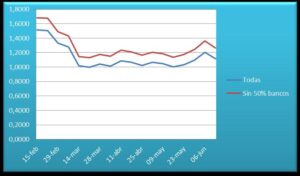

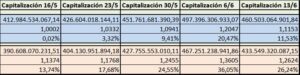

Este gráfico recoge la comparación de la capitalización del mercado con el valor contable de las empresas, desde el día 10/2/2020 hasta el día 13/6/2020:

La línea 1 que marca el nivel en el que el precio y el valor se igualan, nunca ha sido traspasada y cuando ha sido tocada, la bolsa ha rebotado. El soporte fundamental ha funcionado, como ha hecho siempre, en toda la historia de la bolsa.

Sin embargo, mientras las bolsas importantes han recuperado gran parte de la bajada por el virus, los precios en la bolsa española siguen prácticamente en la misma situación y la bolsa cotiza a valor contable. En otras palabras, la bolsa descuenta que las empresas cotizadas en su conjunto no van crear valor nunca.

Los precios, en algún momento han llegado a tocar el valor pero nunca lo han traspasado, lo cual nos confirma que el suelo del mercado ya lo hemos visto. Esto no significa que ya no haya riesgo y podríamos volver a tocar el nivel del valor contable en cualquier momento. No obstante, el riesgo de una gran bajada, es mucho menor que el que había a principios de año debido a que los precios se mantienen en las proximidades del valor.

En estos momentos a fecha 13/6/2020 los precios están a una distancia del valor contable del 11,5% con el criterio A y a un 26,4% con el criterio B (sin la mitad de los bancos). La opción A es la que está funcionando en esta crisis como suelo de mercado y mientras sea esta opción la referencia válida, el potencial de bajada que tienen los precios a día de hoy, hasta volver a hacer suelo en el valor, es del -11,5%.

Lo normal en la bolsa española es que los precios se muevan entre 2 y 2,5 veces por encima del valor contable, lo que nos lleva a pensar que en estos momentos, el potencial de subida de la bolsa española por fundamentales es muy elevado.

Entre el año 1997 y el año 2008 los precios se movieron entre 2 y 3 veces el valor contable, en cambio desde la crisis del 2008 lo han hecho entre 1,5-2 veces.

Estos datos de la bolsa española no tienen nada que ver con otras bolsas importantes. La bolsa USA suele moverse entre 2 y 4 veces el valor contable (normalmente 3 veces) y rara vez baja de 2 veces, es una bolsa muy capitalizada en la que se mueve gran cantidad de dinero. Cotizan en ella una gran cantidad de empresas excelentes y la demanda en el mercado suele ser muy elevada. Hay algunas empresas USA que, cada una de ellas, vale más que todas las cotizadas españolas juntas. Una sola empresa USA, no solo vale más que todas las del Ibex juntas, vale más que todas las cotizadas del mercado español.

España es una especie de aldea bursátil y los políticos se esfuerzan en convertirla en una chabola bursátil donde los volúmenes de contratación, hace años que cada mes son menores que los del mes anterior. Si no entra dinero que provoque una mayor demanda de papel, difícilmente subirán los precios, a pesar de que los fundamentales ya justifican hoy mismo unos niveles de precios mucho más altos. Como decía Kostolany “si no hay dinero, no hay música”.

En el caso de que los precios se muevan como lo han hecho en estos últimos 10 años, el potencial estaría entre el 40-90% de aumento adicional a partir de ahora. Si se comportan como en la década del 1997 al 2008, en la que se movía mucho dinero en la bolsa española, el potencial de revalorización estaría entre el 80% y el 180%.

Buscando un nivel intermedio situado alrededor de 2 veces el valor contable que creo razonable, el potencial de subida de la bolsa española, a partir del día de hoy, estaría alrededor del 100% (2 veces el valor contable). Pero este sería el potencial en una situación “normal” de volumen en bolsa en la que no se perjudique ni se beneficie la entrada de dinero y el volumen tenga relación con la capacidad de las empresas cotizadas para generar dinero, es decir siempre que el volumen fuera acorde con el que justifican en estos momentos los fundamentales de las empresas.

Evidentemente esto sería la bolsa en general y cada empresa debería comportarse de forma distinta. Nuestra labor como inversores consiste en localizar las empresas con mayor potencial y descartar las de menor potencial o con potencial negativo que todo hay en esta aldea bursátil.

El gobierno en esta situación tiene mucho que decir y puede incentivar o perjudicar el volumen.

Si hay interés en recaudar, una subida del 100% que podría ser provocada simplemente sin “molestar” a las empresas ni a la bolsa, supondría unas plusvalías desde el nivel actual de precios de unos 750.000M€ (la muestra con la mitad de las empresas cotizadas capitaliza hoy 460.500M€) que supone dos veces el valor contable y si se facilitara la entrada de dinero en bolsa, la plusvalía podría ascender a 1.500.000M€ (tres veces el valor contable).

No existe otro sector capaz de generar en un relativamente corto período de tiempo este volumen de plusvalías que antes o después formarán parte de la base imponible del impuesto de la renta. Pero, para que esas plusvalías sean generadas hay que incentivar la contratación para que haya volumen y no penalizarla.

El 20% de las plusvalías generadas por la bolsa ascendería a 140-300.000M€ de los que una parte importante iría antes o después a las arcas públicas. Es muy difícil estimar qué importe se recaudaría, pero desde luego, mucho más que los 800M€ que dicen que recaudarán con la tasa Tobin.

Si lo que pretenden es reducir los movimientos especulativos en los mercados, significa que los políticos hablan de todo y no entienden de nada. Penalizar a los especuladores de la bolsa es la mayor barbaridad que se puede hacer en bolsa. Mucha gente asocia la especulación con todo lo malo imaginable, pero los especuladores tienen una función fundamental y totalmente necesaria en bolsa pues, dan liquidez y volumen al mercado, sin los especuladores no existiría la bolsa. Penalizar a los especuladores en bolsa es lo mismo que multar a los pilotos de formula1 si pasan de 120Km/h en carrera, la formula1 dejaría de existir.

Parece que lo que se pretende es recaudar, pero dada la enorme diferencia entre las dos opciones (800M€ penalizando la liquidez y 140-300.000M€ fomentándola) y vista la opción elegida, si tenemos en cuenta además, los ataques por parte de miembros del gobierno que han sufrido en estos últimos tiempos algunos sectores (Banca, automoción, energéticas, …) y que han perjudicado sus cotizaciones. Si consideramos la forma en que algunos políticos que están en el gobierno han señalado públicamente a las empresas del Ibex como el enemigo a batir y la forma sistemática en que están siendo atacados empresarios que son referentes para emprendedores y son grandes creadores de riqueza. Sin entrar en otras consideraciones, cabe preguntarse si el objetivo del gobierno no es otro que perjudicar a las empresas, a la iniciativa privada y a la inversión en bolsa.

Desde luego la situación no es favorable, ni para los inversores ni para las empresas. Las empresas deberían tomar la iniciativa y defender el mercado pues, si no lo hacen y siguen con su tibia postura, no hay nada que obligue al inversor a permanecer en la bolsa española. Es evidente que el gobierno no va a facilitar la entrada de dinero en las bolsas.

Con este panorama, creo que vamos camino de dejar de ser una aldea bursátil, pero avanzamos rápidamente para convertirnos en una chabola bursátil.

Nota:

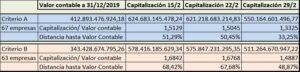

Los datos utilizados para la confección del gráfico han sido las cotizaciones semanales y los valores de cada una de las empresas que conforman la muestra, compuesta por 67 empresas que representan aproximadamente el 50% de las que cotizan en el mercado continuo. Los totales para cada semana y su relación con el valor contable, son estos:

Es interesante leer las cifras incluidas en fila donde se refleja la evolución semanal del porcentaje que indica la “distancia hasta el valor contable” con el criterio A en azul.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir