Mediaforeurope. Estudio Base. Consideraciones sobre la utilización de rangos en la valoración de empresas cíclicas.

- MFE-MEDIAFOREUROPE N.V. (MFE) es un grupo mediático que cotiza en la Bolsa de Milán desde 1996 y opera principalmente en la industria de la televisión en Italia y España. Su negocio consiste, fundamentalmente, en la venta de publicidad a través de la inserción de anuncios en TV.

- MFE agrupa dos segmentos de negocio que en realidad son dos empresas que consolidan por el método global (Mediaset Italia 100% y Mediaset España 82,92%) y además cuenta con el 25% de ProSiebenSat.1 que consolida los resultados por equivalencia.

- Los ingresos totales ascienden a 2.914,3M€ en 2021 y el margen EBIT queda en 14% siendo el “normal” 10-14%. Obtiene un beneficio neto sobre ingresos muy variable del 5-12% dependiendo del comportamiento del negocio en las zonas geográficas.

- La característica principal de MFE es la ciclicidad y todas las métricas son muy variables dependiendo del momento del ciclo, no obstante, una constante es que en España el negocio es mucho más rentable que en Italia.

- La formación del grupo MFE no provocará la creación de un negocio rompedor que lance el rendimiento económico más allá de lo que ya consigue ahora mismo con la suma de las partes.

- Las empresas cíclicas, es conveniente valorarlas en las dos situaciones extremas del ciclo. No es necesario, ni importante, ni útil, estimar un valor que en cualquier caso siempre va a depender del momento del ciclo y va a ser muy variable. Como inversores necesitamos tener referencias útiles y acotar los precios máximos y mínimos de la cotización, en función del momento del ciclo.

- El precio objetivo calculado para 2022 es de 0,49€/Acc y rango de referencia entre las que podría moverse el precio por los ciclos, estarían entre 0,40€/Acc y 2,25€/Acc. ¡Ojo! Solo deben ser utilizados como referencia.

MFE-MEDIAFOREUROPE N.V. (MFE) es un grupo mediático que cotiza en la Bolsa de Milán desde 1996 y opera principalmente en la industria de la televisión en Italia y España. Su negocio consiste, fundamentalmente, en la venta de publicidad a través de la inserción de anuncios en TV. Tiene otras fuentes de ingresos de menor importancia procedentes de la producción y distribución de programas, películas y multimedia relacionados con los medios de comunicación en general.

MFE es accionista relevante (25%) del grupo ProSiebenSat.1 que opera en Alemania, Austria y Suiza en el mismo mercado que MFE.

El nombre anterior era Mediaset, N.V. A finales de 2021 cambió el nombre y trasladó el domicilio social a Ámsterdam en los Países Bajos, aunque la sede operativa continua en Milán.

En la Junta General de Accionistas del 25/11/2021 se aprobó el cambio de denominación social y un aumento de capital con una nueva estructura de acciones de doble clase, con los mismos derechos económicos, pero con diferentes derechos de voto. Todas sus acciones siguen cotizando en Euronex Milán (EXM).

Las acciones que estaban en circulación hasta entonces pasaron a denominarse de Clase B, con un valor nominal de 0,60€/Acc (antes el valor nominal era de 0,52€/Acc) y con 10 derechos de voto cada una.

Todos los accionistas antiguos recibieron una acción de Clase A por cada acción antigua, con un valor nominal de 0,06€/Acc y un derecho de voto por acción. La entrega se realizó con cargo a reservas de la Sociedad (gratis para los accionistas) y fueron asignadas el 15/12/2021.

El capital social quedó representado a finales de 2021 por un total de 2.322.056.213 acciones, de las cuales 1.140.828.649 son de Clase A y 1.181.227.564 son de Clase B.

La mayoría del capital de MFE pertenece a Fininvest S.P.A. (Berlusconi) que a finales de 2021 tenía el 49,17% del total de acciones clase B y el 38,13% de las Clase A, con una autocartera del 3,27% de Clase B.

MFE ha manifestado reiteradamente su intención de comprar el 100% de Mediaset España y sacarla de bolsa.

En el año 2022 MFE lanzó una OPA sobre el total de las acciones de Mediaset España que no controlaba. La participación en MES que a finales de 2021 ascendía al 55,69% tras el intento fallido de la OPA sobre el 100% ha quedado con una participación del 82,92%.

La intención de tomar el 100% continua vigente y las opciones que se presentan a partir de ahora, se explican en este post: https://josemanueldurba.com/informes/category/la-opa-de-mfe-sobre-mediaset-espana-no-tuvo-exito-que-pasara-a-partir-de-ahora/

La OPA se abonó, en parte, con acciones Clase A de nueva emisión, el capital social a fecha 1S 2021 queda en 2.707.506.599 acciones totales, siendo 1.526.279.035 acciones Clase A y 1.181.227.564 acciones Clase B

LA PARTICIPACIÓN EN EL MERCADO TV:

Italia: Mediaset tiene una cuota de audiencia del 34% y es líder en cuota del mercado publicitario de TV. Su competidor principal es el operador público RAI con una cuota de audiencia del 35%.

España: Mediaset España mantiene una cuota de audiencia del 30% siendo su cuota de mercado publicitario total del 30% y la cuota de publicidad en TV del 43% compartiendo el mercado con Atresmedia en niveles similares.

Alemania: MFE tiene una participación del 25% de los derechos de voto en la alemana ProSiebenSat1 Media AG (PSMGn) que opera en Alemania, Austria y Suiza. A finales de 2021 los derechos directos de Mediaforeurope ascienden al 10,7% y a este porcentaje hay que sumar otro 13,2% que tiene Mediaset España.

ProSiebenSat.1 es una empresa de medios líder en los países donde opera y su cuota de audiencia es muy relevante (38% en Alemania, 42% en Austria y 26% en Suiza).

El negocio de las empresas del grupo

MFE agrupa dos segmentos de negocio que en realidad son dos empresas que consolidan por el método global (Mediaset Italia y Mediaset España) y además cuenta con el 25% de Prosieben que consolida por equivalencia.

La información económica de MFE, en consecuencia, contiene el detalle de las dos primeras y solo los resultados del 25% de ProSieben, no obstante, parece que, en el futuro, la intención es aumentar el porcentaje de esta participación.

Al ser una participación relevante, es conveniente saber quién es ProSieben.

PROSIEBEN (25% de MFE):

En 2021 facturó 4.494M€. A efectos comparativos Mediaset Italia facturó en el mismo año 2.038,4M€ y Mediaset España 876,3M€.

Su negocio está mucho más diversificado que los del grupo Mediaset:

Ingresos por publicidad 55%

Ventas de contenidos 10,9%

Video 12,1%

Comercio digital 15,6%

Distribución 4,0%

Otros 2,4%

El margen EBIT en estos últimos 3 años está en 12,5-14% y el margen de beneficio neto sobre ingresos en el entorno del 10%. ROE 20-25%.

La deuda es importante, aunque no es preocupante. La deuda neta asciende a 1.852M€ en 2021 (1.968M€ en 2020) que representa 2,7 veces EBITDA.

La generación de flujos de explotación es muy positiva y el flujo libre de caja por acción supera en 2-3 veces al BPA. Las NOF son prácticamente nulas, por lo que, el excedente de financiación de circulante suele ser de unos cientos de M€. Reparte el 40-50% en dividendos. Capitaliza, a finales de 2021, unos 3.200M€.

Aunque no consolida en MFE por el método global, aporta por equivalencia, unos 100M€ al resultado neto de MFE y, aunque sus ingresos no dependen tanto de la publicidad como en MFE, también se ve afectada por el ciclo de la economía de forma importante.

MEDIAFOREUROPE (datos consolidados)

MFE consolida globalmente, Mediaset Italia y Mediaset España. Aunque ambas empresas se dedican a lo mismo, la gestión y las métricas son muy diferentes.

Mediaset España tiene unos ingresos de 876,3M€ en 2021 con un margen EBIT del 24-26% y un beneficio neto sobre ingresos del 19-21%. La deuda neta es negativa. Mientras la aportación a los ingresos totales de MFE son del 30%, habitualmente aporta el 75% de los resultados.

Mediaset Italia obtiene unos ingresos de 2.038,4M€ en 2021 con un margen EBIT del 5-9%. La deuda neta es del orden de los 1.000M€. La aportación a los ingresos de MFE están en el entorno del 70%, pero la aportación a los resultados queda alrededor del 25% del total del grupo.

MFE obtiene sus ingresos de la publicidad y está muy poco diversificada, por lo que, es una empresa muy cíclica.

Los ingresos tienen esta procedencia:

Publicidad TV 80-85%

Publicidad otros 5-7%

Venta derechos 5-7%

Alquiler y mantenimiento de equipos 2,5-3%

Distribución películas 0,5-1,5%

Otros, resto.

Las métricas de MFE proceden de la suma de Mediaset Italia y España, en consecuencia quedan en un terreno intermedio.

Los ingresos totales ascienden a 2.914,3M€ en 2021 y el margen EBIT queda en 14% siendo el “normal” 10-14%. Obtiene un beneficio neto sobre ingresos muy variable del 5-12% dependiendo del comportamiento del negocio en las dos zonas geográficas.

La deuda está localizada en Mediaset Italia y la neta es de 879M€ que representa 1 vez EBITDA.

La característica principal de MFE es la ciclicidad y todas las métricas son muy variables dependiendo del momento del ciclo, no obstante, una constante es que en España el negocio es mucho más rentable que en Italia, sin embargo, aunque Mediaset España consolida por el método global porque MFE tiene mayoría del capital, al no tener el 100%, gran parte del resultado se lo llevan los minoritarios y ya hemos visto que la mayor parte del resultado del grupo procede de España. Mediaset España es la joya del grupo y Berlusconi la quiere entera en el grupo y la quiere cuanto antes.

Fininvest (Berlusconi) está intentando conseguir el 100% de Mediaset España y lo hará utilizando los medios que hagan falta. La gestión interesada durante el 1T 2022 para provocar resultados bajos que favorecieran la OPA y el hecho de no pagar dividendos, demuestra el enorme interés en que MFE consiga el 100% de Mediaset España y aporte íntegramente sus resultados al grupo.

Hay otros motivos para la formación de un gran grupo de medios en Europa que son importantes, pero en mi opinión, conseguir el 100% de los resultados de España son el objetivo prioritario.

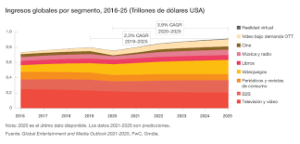

El mercado publicitario ha cambiado y cambiará, pero la publicidad en TV no va a desaparecer ante el empuje de internet, al menos a medio plazo. Las previsiones de PwC son estas, donde vemos que Internet absorbe el crecimiento del mercado publicitario, pero el resto de medios mantiene su posición.

Los avances tecnológicos están ofreciendo grandes oportunidades de negocio propiciando la internacionalización de los modelos tradicionales y la competencia se ha trasladado al ámbito internacional, con nuevos contenidos multimedia, películas, series y eventos que captan la atención del espectador a través de nuevos dispositivos que se han sumado a los televisores.

No obstante, la competencia ya está presente en el mercado y son empresas muy fuertes (Disney, Warner, Sky, Canal+, Netfllix, HBO, Amazon Prime, etc…) y aunque el mercado es enorme, MFE no ofrece nada nuevo y solo es un operador más, compitiendo por el mismo mercado. De haber algún efecto positivo con la formación del grupo, será a largo plazo y solo será visible si consigue ganar cuota a las grandes empresas que ya están compitiendo en este mercado global.

La formación del grupo MFE no provocará la creación de un negocio rompedor que lance el rendimiento económico más allá de lo que ya consigue ahora mismo con la suma de las partes. Solo la OPA sobre Mediaset España provocará la mejora de los resultados del grupo y tal vez, también se consiga alguna sinergia en ingresos por la participación en ProSieben. Mediaset España y Mediaset Italia ya funcionan como grupo desde hace años.

VALORACIÓN

Consideraciones generales para la valoración de las empresas cíclicas:

Aunque el grupo MFE no tendrá un gran crecimiento, sí ofrecerá grandes oportunidades de inversión.

MFE seguirá dependiendo del ciclo y eso, condiciona y determina la valoración.

Según el momento del ciclo, tanto los resultados como los flujos sufrirán grandes variaciones y la cotización seguirá teniendo grandes cambios en muy poco tiempo y sin previo aviso. Si se conoce bien la empresa, se podrán obtener grandes beneficios en bolsa.

MFE parte de una situación fuerte, tiene gran experiencia con los ciclos y sabe cómo capearlos.

Aunque seguirá sufriendo con cada ciclo, siempre saldrá adelante y, aunque algunos años los resultados y las cotizaciones bajarán de forma “alarmante”, con la recuperación de la economía se recuperarán ambos porque, el grupo no tiene problemas que cuestionen su futuro.

En este tipo de empresas, fuertes y cíclicas, la valoración habitual no nos dice nada. Las empresas cíclicas, es conveniente valorarlas en las dos situaciones extremas del ciclo. No es necesario, ni importante, ni útil, estimar un valor que no podremos utilizar como referencia de precio porque siempre va a depender del momento del ciclo. Lo que necesitamos como inversores es tener referencias y acotar los precios máximos y mínimos entre los que se puede mover la cotización en función del ciclo.

Aunque no sabremos nunca en qué momento del ciclo estamos, si tenemos los precios acotados, tendremos las referencias para poder actuar en cualquier momento.

Se puede dar por sentado que la cotización, con el paso del tiempo, oscilará entre ambos valores. Siempre deberemos tener en cuenta que los cambios de precio durante los ciclos necesitan su tiempo. Pero en cualquier caso, cuando los precios estén en el nivel bajo del rango de precios acotados, serán una oportunidad de compra que dará rendimientos excepcionales difíciles de obtener en otro tipo de empresas. Las cotizaciones altas serán un indicativo de venta que, de no materializarse, supondrán un riesgo de quedar atrapados.

No obstante, en estas empresas cíclicas que también son fuertes, están preparadas y tienen gran experiencia enfrentándose a los ciclos, si te quedas atrapado porque la cotización baja antes de lo que se esperaba, siempre quedará la posibilidad de aumentar la posición a bajos precios y esperar a que venga el próximo ciclo pues, “sabes” que la empresa resistirá y, en su momento, saldrá con la cotización disparada al alza multiplicándose por 2-3-4 veces y compensando el tiempo de espera.

Valoración y acotamiento de los valores de MFE:

El resultado neto de MFE en 2021 fue de 374,1M€ que, enfrentados a un número de acciones de 2.322,1Millones que tenía a finales de año, obtenemos un BPA de 0,164€/Acc.

Con una previsión de crecimiento para 2022 del -50% llegamos a una previsión de BPA de 0,08€/Acc que a PER 10 se obtiene un precio de 0,78€/Acc.

Una vez realizado el seguimiento del 1T 2022 (la información del 1S se presentará a finales de septiembre) y aplicado el resultado real del período, el resultado previsto para 2022 ha quedado fijado en 0,06€/Acc y el PER lo he reducido a 8 por la inflación que apareció en el año. Con todo, el precio objetivo para 2022 ha quedado actualizado en 0,49€/Acc.

Por DCF proyectando la situación de 2021 y aplicando la misma previsión de crecimiento del -50% para 2022 y del -25% para 2023, se obtiene 0,76€/Acc que coincide con la previsión de partida por múltiplos.

Acotamiento según ciclo:

Considerando la incorporación al grupo del 100% de Mediaset España que supone una aportación mayor a los resultados, pero al mismo tiempo, un aumento del número de acciones de MFE a consecuencia de la ampliación necesaria para comprar el resto de MES.

El precio mínimo estaría en el entorno de los 0,38€/Acc y el máximo en 2,22€/Acc.

Esto significa que las posibilidades de revalorización comprando en mínimos y vendiendo en máximos estarían sobre el 5-6 veces lo que indica que, si se invierte con inteligencia en MFE, la rentabilidad puede ser enorme dado que los cambios de ciclo se suceden cada pocos años y la rentabilidad anualizada compensa la espera.

Evidentemente este acotamiento solo es una referencia y deben utilizarse en consecuencia.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir