Técnicas Reunidas. Año 2023 y previsiones para 2024.

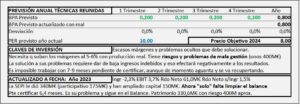

- Los ingresos se reducen -2,3% sobre 2002. EBIT positivo (56,6M€) y margen 3,8% en línea para alcanzar el 5-6% que podría considerarse normal para TRE. El resultado queda en 61,0 M€ y supone 1,5% s/Ingresos. EBITDA 182,5M€ y margen EBITDA 4,4%.

- Técnicas Reunidas ya va consiguiendo resultados normalizados. Los préstamos y la ampliación de capital le dan cierto margen para poder mantener un funcionamiento normal en el negocio, sin estar tan condicionados como lo han estado estos últimos años por el pendiente de certificar.

- De momento, sigue «en recuperación» y espero un aumento del negocio del 2,5% para 2024 que llevará el BPA a los 0,80€/Acc a los que aplico PER 10 por precaución ante una situación que no está del todo superada y nos lleva a un precio objetivo de 8,0€/Acc.

Técnicas Reunidas. Año 2022 y previsiones para 2023

- Los ingresos 4.233,4M€ aumentan +50,8% s/2021 aunque quedan todavía un -10% por debajo de los ingresos de 2019.

- El margen de explotación (EBIT) que en 2021 fue de -156,6M€ pasa a positivo por 8,7M€ (0,2% s/ ingresos) y queda -87,2% por debajo del obtenido en 2019.

- El resultado neto sigue dando perdidas de -37,1M€ aunque reduce las perdidas por -190,4M€ de 2021 y aumenta las pérdidas de -9,2M€ del año 2019.

- Las cuentas a cobrar aumentan y quedan en 3.196,1€ (9 meses de ingresos) de los cuales, 2.590,2M€ (7,4 meses de ingresos) están pendientes de facturar.

- El patrimonio neto queda en 83,0M€ (70,8M€ sin minoritarios) que dejan a la empresa en una situación muy comprometida.

- La cartera asciende a 9.514,85M€ menor de la que tenía a finales de 2021 por importe de 10.519M€.

- Clientes Cuentas a Cobrar: es una cuenta que contiene la “obra ejecutada y pendiente de certificar” y esconde un riesgo importante para Técnicas Reunidas. En el informe anual de este año han detallado los saldos de forma especial. Se detalla información al final de este informe.

- La valoración de TRE es muy aleatoria y su futuro incierto. Podría resolver su problema (400-500M€) haciendo quita del 50% y pasar a una situación de quiebra por dar 200-250M€ de pérdidas y al mismo tiempo, al cobrar el otro 50% quedaría en una situación de liquidez que le permitiría sobrevivir, incluso recuperarse de forma definitiva.

- Mi previsión es que podría obtener un BPA este año de 0,50€/Acc que a PER 15 llevaría la cotización a los 7,5€/Acc. No obstante, la previsión de resultado es estimada para que el precio me coincida con el calculado por DCF de 7,70€/Acc.

Técnicas Reunidas. Año 2021 y previsiones para 2022

- Los ingresos bajan -20.3% (en 2020 ya bajaron -25,1%) con margen EBIT -5,6%, EBITDA -4,6% y resultado de -190,4M€ que representa el -6,8% sobre ingresos.

- Considerando extraordinarios los gastos que dicen que ha provocado el Covid quedaría el EBIT en 106,4M€ (3,8%) y el Resultado en 19,6M€ (0,7% s/ ingresos). Son cifras para forzar el desempeño que, en realidad, ha sido desastroso.

- Para la valoración me baso en los resultados de 2021 (0,36€/Acc) considerando extraordinario todo lo que dicen que es extraordinario relacionado con el Covid y aplicando un crecimiento del 20% que tienen difícil de alcanzar con el que llegaríamos a un BPA para 2022 de 0,44€/Acc que a PER 15 obtendríamos un precio objetivo de 6,54€/Acc siendo optimistas. Por flujos se podría llegar a los 10,5€/Acc haciendo tantos ajustes y supuestos favorables que ni yo mismo me lo creo.

Técnicas Reunidas. Año 2020 y previsiones para 2021

- Los ingresos caen -25,1% afectados por la crisis que trajo problemas de paralización y de suministros en las obras.

- Los resultados, los flujos de efectivo y los ingresos dependen en gran medida de lo que pase con el pendiente de certificar por lo que se pueden hacer todas las previsiones y estimaciones que queramos pero, por el mismo motivo que pueden ser buenas, pueden ser erróneas. TRE sigue el patrón que marqué en el Estudio Base desde hace años: bajos ingresos y resultados, con aumento de deuda. Pero TRE es una empresa muy fuerte, de no ser así no estaría soportando la presión de sus problemas ocultos y hubiera seguido el camino de OHL y MDF. Su problema es el mismo.

- Siendo muy optimistas podría obtener un BPA de 0,61€/Acc en 2021 que a PER 15 que también es optimista por el crecimiento que viene obteniendo y el que puede llegar a obtener. Con ello obtenemos un precio objetivo de 9,12€/Acc pero tengo la sensación de que los resultados que irá obteniendo durante 2021 se encargarán de reducirlo.

Técnicas Reunidas. Resultados 2018

- Los ingresos descienden un -13,3% y el resultado se reduce un -69,7%. La generación de flujos de explotación es positiva en 2018.

- La deuda bruta aumenta en 128,6 M€.

- Mi interpretación de la cifras difiere sensiblemente de la que ofrece TRE. En los próximos trimestres o años veremos quién tiene razón.

- Mi interpretación de las cifra sugiere que TRE a optado por limpiar el balance poco a poco, a base da dar menores ingresos de los que realmente obtiene cada ejercicio y menores resultados, pero positivos. Un menor resultado que el real y un mayor cobro actual por los ingresos que se dieron en años anteriores, darán flujos de explotación positivos en el período y siempre mayores que el resultado más la amortización. La consecuencia es que, valorando la empresa por flujos, el valor queda artificialmente hinchado y por múltiplos minusvalorado.

Técnicas Reunidas. Resultados 3T 2018

- La información correspondiente al 3T 2018 es muy preocupante y no porque los resultados hayan sido muy bajos (que lo han sido), sino porque las propiedades siguen sin reconocerle la producción pendiente de certificar.

- Lleva demasiado tiempo sin que se la reconozcan y creo que va siendo hora de que la empresa empiece a retroceder los ingresos que se dió de más y limpie ese saldo de su balance.

- Tendrá que reducir ingresos, pero no costes, por lo que los 2.000M€ pendientes de certificar (en todo o en parte) irán directamente a pérdidas y colocarán a TRE en una situación muy comprometida.

- Su valor sigue estando en algún punto entre 23€/Acc y CERO€/Acc y NO podemos descartar ninguno (el cero tampoco).

Técnicas Reunidas. Resultados 1S 2018

- Los riesgos de la producción pendiente de certificar siguen estando presentes.

- Nada ha cambiado a mejor en TRE en el semestre y su precio sigue estando entre 23 y cero.

Técnicas Reunidas. Resultados 1T 2018

- Los resultados han sido decepcionantes, aunque en parte eran de prever.

- Hay revisión importante en precios porque las estimaciones actuales de la empresa son de crecimiento nulo para 2018 y crecer a partir de este año.

Técnicas Reunidas. Estudio Base

- TRE ha tenido unos años muy malos (2015-2017) por la caída de los precios de petróleo que han provocado en los clientes, la reducción de las inversiones en instalaciones que constituyen la base de su negocio.

- Las circunstancias han cambiado y las expectativas han mejorado, pero TRE ha acumulado problemas en estos años de precios bajos que pueden afectarle negativamente y de forma significativa en el futuro próximo.

- De no afectarle, el precio podría estar en el entorno de los 33-35€/Acc.